le District a considérablement changé depuis le début des années 2000, trouvant une base stable après les crises gouvernementales et économiques des années 1990, rebondissant après la récession de 2008, se transformant en une puissance économique dans la région et adoptant de nombreuses Comme le District a subi ces changements, notre régime fiscal a également évolué.

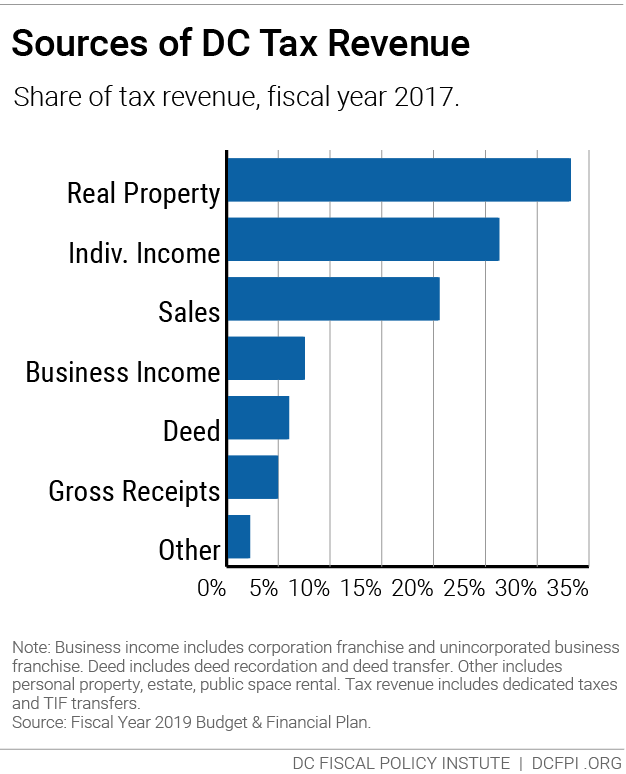

Les impôts ont généré 87% des revenus du fonds général de DC au cours de l’exercice 2017., Les taux des principales sources de revenus fiscaux de DC—l’impôt sur le revenu des particuliers, les impôts des entreprises, l’impôt foncier et la taxe de vente et d’utilisation—sont restés largement stables au cours des deux dernières décennies, et un certain nombre de déductions, de crédits et d’autres formes d’allégement fiscal ont été adoptés. Le présent rapport donne un aperçu des changements apportés à ces principales sources fiscales du début des années 2000 à aujourd’hui. À moins d’indication contraire, toutes les années font référence à l’exercice financier où une politique est entrée en vigueur, et les chiffres ne sont pas rajustés en fonction de l’inflation.,

impôt sur le revenu des particuliers

l’impôt sur le revenu des particuliers est l’une des principales sources de recettes fiscales du District, générant 26% des recettes fiscales totales en 2017 (Figure 1). L’impôt sur le revenu du District, comme l’impôt fédéral sur le revenu et l’impôt sur le revenu de la plupart des États, a une structure de taux progressif où des taux d’imposition plus élevés s’appliquent aux niveaux de revenu plus élevés.

au cours des deux dernières décennies, DC a créé un système d’impôt sur le revenu à plusieurs niveaux plus progressif, dans lequel les résidents ayant des revenus plus élevés paient une plus grande part de leur revenu en impôts que les résidents ayant des revenus plus faibles., Ce cadre fiscal aide à répartir la responsabilité fiscale entre les résidents du District d’une manière plus juste et équilibrée. DC a également élargi les dispositions qui réduisent l’impôt à payer (impôts dus), comme la déduction forfaitaire. Cependant, une récente réduction de l’impôt sur le revenu pour les résidents dont le revenu dépasse 350 000 $a contrecarré la tendance à long terme vers une plus grande progressivité.

taux d’imposition sur le revenu

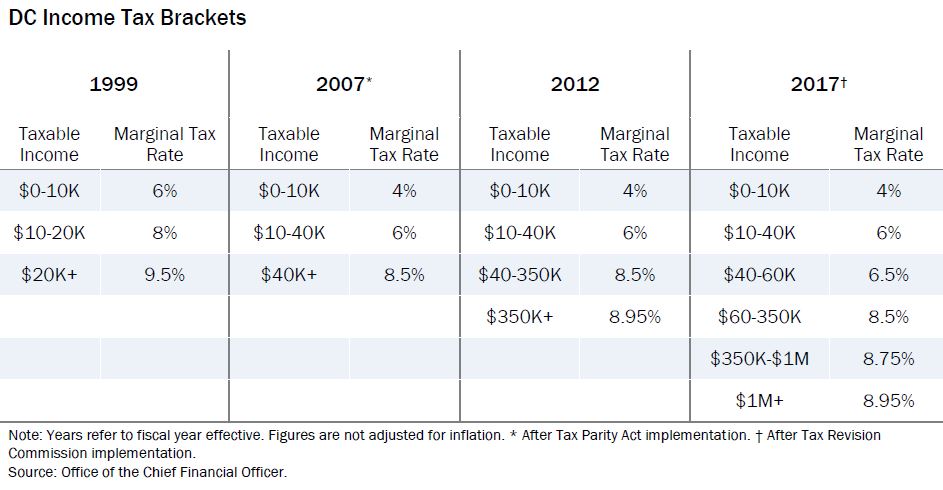

en 1999, le District n’avait que trois tranches d’imposition, à 10 000$, 20 000 2 et 40 000 income de revenus. La Loi de 1999 sur la parité fiscale a abaissé les taux marginaux d’imposition pour chaque tranche et élargi la tranche médiane sur une période de cinq ans. Le taux Marginal d’imposition fait référence à l’impôt supplémentaire payé sur un dollar de revenu supplémentaire.

- le taux marginal de la première tranche, pour un revenu égal ou inférieur à 10,00$, est passé de 6% à 4%.,

- La deuxième tranche d’imposition a été élargie, passant d’un revenu compris entre 10 000 $et 20 000 $à un revenu compris entre 10 000 4 et 40 000$, et le taux d’imposition de cette tranche a été abaissé de 8% à 6%.

- La troisième tranche d’imposition est passée de 20 000 or ou plus à 40 000 $ou plus, le taux marginal passant de 9,5% à 8,5%.

ces taux et ces tranches sont demeurés inchangés jusqu’en 2011, année où une nouvelle tranche d’imposition a été créée pour les résidents ayant un revenu supérieur à 350 000$. Le taux marginal d’imposition sur ce revenu a été fixé à 8,95%.,

la prochaine et la plus récente refonte majeure du code de L’impôt sur le revenu du District a été lancée en 2012, lorsque la Commission de révision fiscale a été nommée pour examiner tous les aspects du code des impôts du District et recommander des changements. Presque toutes les recommandations de la Commission ont été prises en compte par le Conseil DC, à l’exception des principales recommandations concernant les recettes.

Les recommandations sélectionnées de la Commission de révision fiscale ont été adoptées à partir de 2015, mais étaient liées à des « déclencheurs de réduction d’impôt” qui ne seraient tirés que lorsque les recettes perçues augmenteraient plus que prévu.,

Le Paquet de la Commission de révision fiscale a créé deux tranches d’imposition supplémentaires, avec des taux d’imposition marginaux réduits sur les nouvelles tranches:

- La Tranche de revenu intermédiaire a été divisée, créant une nouvelle tranche d’imposition pour les revenus compris entre 40 000 $et 60 000$. Le taux marginal d’imposition sur le revenu dans cette fourchette a été ramené de 8,5% à 6,5%.

- la tranche supérieure créée en 2011 a été divisée, créant une nouvelle tranche pour un revenu compris entre 350 000 $et 1 million de dollars. Le taux a été abaissé de 8,95% à 8,75%, réduisant ainsi l’impôt à payer pour les déclarants dont le revenu est supérieur à 350 000$.,

déduction forfaitaire et exonération personnelle

la déduction forfaitaire et l’exonération personnelle du District réduisent l’impôt sur le revenu en réduisant le montant du revenu soumis à L’impôt sur le revenu DC. L’exonération personnelle est un montant qu’un déclarant peut soustraire de son revenu imposable pour lui-même et pour chacune de ses personnes à charge. La déduction forfaitaire est un montant fixe qu’un déclarant peut soustraire s’il ne détaille pas ses déductions.,

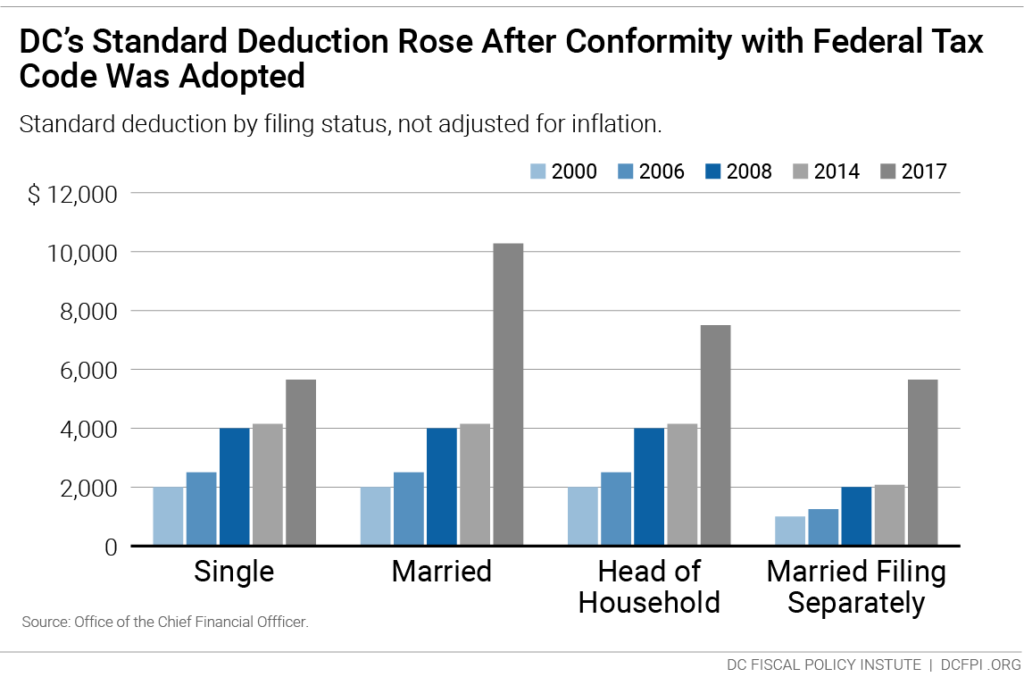

tant la déduction forfaitaire que l’exonération personnelle ont été majorées en 2006 qu’en 2008. La Commission de révision fiscale a recommandé de faire correspondre les deux aux niveaux fédéraux. Ces recommandations ont été mises en œuvre progressivement à partir de 2015 et constituent les modifications les plus importantes apportées aux deux dispositions dans les années 2000.

La mise en conformité avec le code fédéral des impôts a doublé la déduction forfaitaire pour les déclarants mariés et ceux déclarant en tant que chef de ménage (Figure 2)., En 2017, la déduction forfaitaire a atteint 5 650 $pour les déclarants célibataires, 10 275 for pour les déclarants mariés et 7 800 for pour les déclarants chefs de ménage.

en 2017, l’exemption personnelle s’élevait à 1 775$, les déclarants mariés et chefs de ménage recevant deux exemptions personnelles. La conformité à l’exemption personnelle fédérale devait entrer en vigueur en 2018 dans le cadre du paquet de la Commission de révision fiscale (ou « déclencheurs de réduction d’impôt”)., Cela aurait augmenté l’exemption personnelle à 4 000 $pour tous les Statuts de dépôt. Cependant, la Loi sur les réductions D’impôts et L’emploi, adoptée par le Congrès à la fin de 2017, a complètement éliminé l’exemption personnelle fédérale.

étant donné que la déduction forfaitaire et l’exonération personnelle de DC suivent désormais le code fédéral des impôts, les deux dispositions changeront automatiquement en réponse à la 2017 Tax Cuts and Jobs Act (TCJA), à moins que le Conseil de DC adopte une loi découplant ces parties du code des impôts DC de la loi fédérale., Bien que la déduction forfaitaire Fédérale ait presque doublé en vertu de la LPRT, elle n’a pas compensé l’élimination de l’exemption personnelle pour de nombreux contribuables à revenu faible et moyen, en particulier ceux ayant plusieurs personnes à charge.,

étant donné que l’exonération personnelle est un crédit non remboursable, le simple rétablissement de L’exonération personnelle de DC en 2018 n’atteindrait pas les résidents à très faible revenu, qui ont tendance à n’avoir aucun impôt à payer, aussi efficacement que des options telles qu’un crédit personnel remboursable ou un crédit pour enfants, ou un crédit, Alors qu’une exonération ou un crédit non remboursable réduit simplement le montant d’impôt dû, un crédit remboursable signifie que si le crédit d’un déclarant est supérieur à ce qu’il doit, il reçoit la différence à titre de remboursement.

La mise en conformité avec l’exemption personnelle fédérale a également introduit une disposition d’élimination progressive pour les déclarants à revenu élevé, à compter de 2015. Le montant de l’exemption personnelle a été réduit de 2% pour chaque tranche de 2 500 income de revenu supérieure à 150 000 $et a été complètement éliminé lorsque le revenu dépassait 275 000$., L’élimination progressive a contribué à réduire la perte de revenus causée par l’exemption personnelle et à accroître la progressivité en réduisant les avantages fiscaux accordés aux personnes à revenu élevé.

crédit D’impôt sur le revenu gagné de DC

Le Crédit d’impôt sur le revenu gagné (CICE) du District aide les résidents qui travaillent mais ont un faible revenu, grâce à un crédit d’impôt remboursable. L’EITC DC est basé sur l’EITC fédéral; sa valeur est définie en pourcentage du crédit fédéral.

l’EITC est égal à un pourcentage fixe des gains à partir du premier dollar de gains jusqu’à ce que le crédit atteigne son maximum., Le crédit maximal est versé jusqu’à ce que les gains atteignent un niveau spécifié, après quoi il diminue avec chaque dollar de revenu supplémentaire jusqu’à ce qu’aucun crédit ne soit disponible.

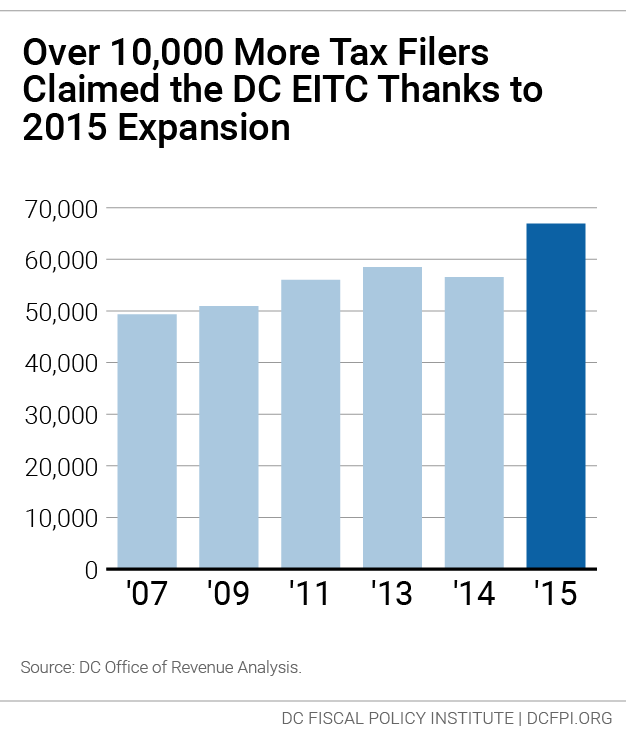

l’EITC DC a été créé en 2001, le montant du crédit étant fixé à 10% de l’EITC fédéral d’un déclarant. Le montant du crédit a été augmenté à plusieurs reprises au cours des années 2000, pour atteindre 25% en 2002, 35% en 2006 et 40% en 2009. L’EITC DC a également été étendu aux parents non gardiens en 2006.,

dans le cadre de la mise en œuvre de la Commission de révision fiscale, le District a considérablement élargi le DC EITC pour les travailleurs sans enfants à la maison en 2015. Ces changements ont permis à L’EITC DC d’atteindre les résidents qui ne sont pas admissibles à l’EITC fédéral ou qui ne recevraient qu’un petit montant de crédit fédéral. L’EITC fédéral maximal pour les travailleurs sans enfants est beaucoup plus faible et les limites de revenu sont plus restrictives que pour les travailleurs avec enfants.

pour remédier à cette situation, L’EITC DC pour les travailleurs sans enfants à la maison a été fixé à 100 pour cent du crédit fédéral., Dans le même temps, le District a également augmenté les revenus admissibles au Crédit, permettant à plus de travailleurs sans enfants de réclamer le DC EITC. Après l’expansion de 2015, 10 300 travailleurs de plus ont demandé L’EITC DC que l’année précédente, soit une augmentation de 18% (Figure 3). En 2015, environ 68 000 déclarants de DC ont déclaré un total de 64 millions de dollars en EITC de DC, ou 940 average en moyenne.

impôts sur les entreprises

Les impôts sur le revenu des entreprises du District sont constitués de l’impôt sur les franchises des sociétés et de l’impôt sur les franchises des entreprises non constituées en société. Ensemble, ils ont généré 7% des recettes fiscales de DC en 2017.

l’impôt sur les franchises des sociétés est placé sur les sociétés exerçant des activités commerciales, commerciales ou professionnelles dans le District, ou recevant des revenus de sources DC. Le District a adopté des rapports combinés en 2011. L’impôt sur les entreprises non constituées en société est placé sur les entreprises dont le revenu brut provenant de sources DC est supérieur à 12 000$., Cette taxe permet au District de percevoir des impôts auprès de toutes les entreprises opérant dans ses limites, que les propriétaires d’entreprises vivent à DC ou non (l’impôt sur le revenu des particuliers qu’ils paieraient sur les bénéfices des entreprises irait sinon entièrement à leur état de résidence). Cependant, certaines professions telles que les médecins et les avocats sont exemptées de l’impôt sur les Franchises commerciales non constituées en société, conformément à la Home Rule Act.

Après être demeurés stables tout au long des années 2000, les impôts des entreprises ont récemment été considérablement réduits.,

la Loi sur la parité fiscale de 1999 comprenait des dispositions abaissant le taux d’imposition des entreprises de 9,975% à 9% d’ici 2003. Cependant, la mise en œuvre de la loi a été suspendue en 2003, laissant le taux inchangé.

à partir de 2015, suite aux recommandations de la Commission de révision fiscale, le taux d’imposition des entreprises a été abaissé de 9,975% à 9% en 2017. Le taux tombera à 8,25% en 2018. Toujours en 2015, les véhicules d’investissement passifs (entités qui négocient sur leurs propres comptes, tels que les fonds communs de placement) ont été exemptés de la taxe sur les Franchises commerciales non constituées en société.,

certaines entreprises sont soumises à un impôt spécial sur les recettes brutes depuis 2005. Les revenus de cette taxe sont consacrés au remboursement par la ville des obligations émises pour financer la construction du stade de baseball des Nationals de Washington. Les entreprises ayant 5 000 000 in ou plus de recettes brutes annuelles de District, qui sont soit soumises à la production de déclarations de revenus de franchise ou tenues de verser des cotisations d’assurance-chômage, doivent payer les frais de base. Les frais sont prélevés selon un barème établi en fonction du montant des recettes brutes de DC.,

le District a également plusieurs autres taxes sur les recettes brutes qui s’appliquent à certains types d’entreprises, décrites plus loin dans ce document.

taxe sur la masse salariale des congés familiaux payés

à partir de 2019, une taxe sur la masse salariale de 0,62% sera prélevée sur les employeurs de DC pour financer le programme de prestations familiales et de congés médicaux payés établi par la Loi de 2016 modifiant la Loi sur les congés payés universels. Les travailleurs autonomes peuvent opter pour le programme en payant l’impôt de 0,62% sur leur revenu., Le projet de loi prévoit jusqu’à 8 semaines de prestations de congé parental, jusqu’à 6 semaines de congés payés pour s’occuper d’un malade, et jusqu’à deux semaines de congé pour soins pour le travailleur, propre condition médicale grave, à une progressive des salaires taux de remboursement. Les travailleurs à faible revenu recevront 90 pour cent de leur salaire hebdomadaire moyen en prestations chaque semaine. Au moment de sa promulgation, la taxe sur la masse salariale devait rapporter environ 250 millions de dollars par année.

impôt foncier

à quelques exceptions près, les taux d’impôt foncier du District ont diminué depuis 2000., L’impôt foncier est la plus grande source de recettes fiscales pour le District, générant 33 pour cent des recettes fiscales totales en 2017.

Taxe foncière résidentielle

à partir du début des années 2000, les taux d’imposition foncière résidentielle ont été abaissés, des plafonds d’augmentation des cotisations ont été établis et la déduction pour la propriété familiale—qui réduit la valeur imposable d’une maison—a été augmentée.

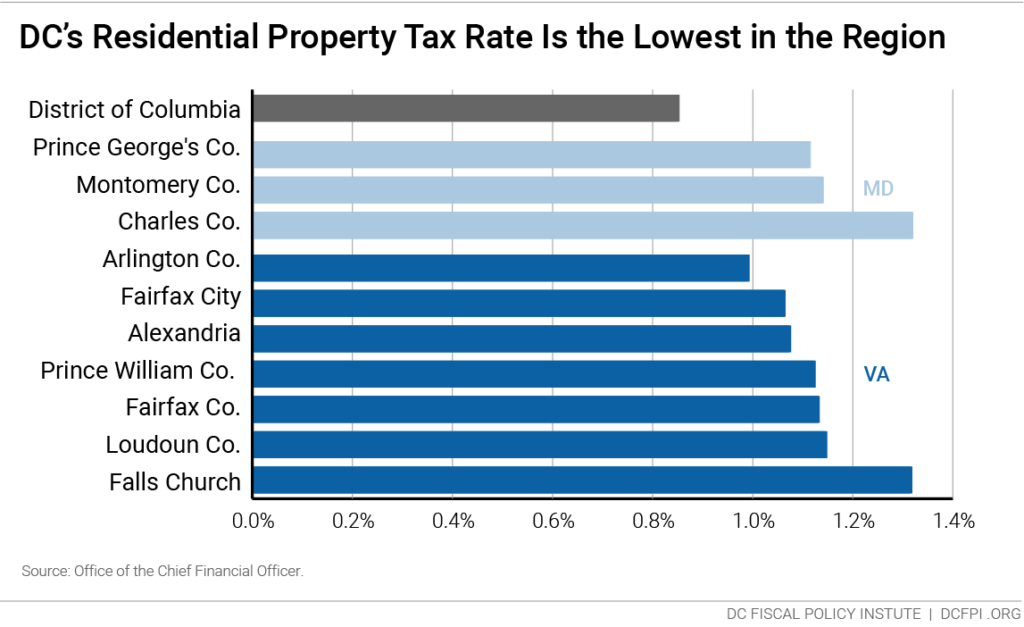

la Loi sur la parité fiscale de 1999 a réformé le code des impôts fonciers du District sur plusieurs années. Les catégories de biens résidentiels occupés par leur propriétaire et de biens locatifs multifamiliaux ont été regroupées en une seule catégorie résidentielle (Classe 1)., En conséquence, le taux d’imposition sur les propriétés locatives multifamiliales a été réduit de 1,54% à 0,96%. Le taux de l’impôt foncier pour les propriétés résidentielles a été abaissé à trois reprises au cours des années 2000, passant à 0,92% en 2005, puis à 0,88% de la valeur imposable en 2006, puis à 0,85% en 2008, où il demeure.

Les taux nominaux d’impôt foncier résidentiel du District sont inférieurs à ceux des territoires voisins (Figure 4)., En outre, le District dispose de plusieurs dispositions expansives d’allègement de l’impôt foncier, ce qui se traduit par des taux d’imposition effectifs inférieurs pour les logements occupés par leur propriétaire.

ces programmes d’allégement fiscal peuvent aider à isoler les résidents à faible revenu des impôts plus élevés en raison de la hausse de la valeur des propriétés., Cependant, les deux principales limitations de L’impôt foncier du District, le plafond d’augmentation de l’évaluation et la déduction pour homestead, ne sont pas bien ciblées et sont accessibles à tout propriétaire, quel que soit son revenu ou la valeur imposable de la propriété. Combinées, ces deux dispositions réduisent de 25% la valeur imposable de tous les biens admissibles.

Plafond D’augmentation de la cotisation

Le District plafonne à 10% par année le montant de la cotisation fiscale d’une propriété occupée par son propriétaire, peu importe la valeur de la maison ou l’appréciation de la maison., Ce plafond général de l’impôt foncier a été adopté au début des années 2000 à 25 pour cent, puis abaissé à 12 pour cent, puis à 10 pour cent, car le District est passé d’un système d’évaluation Triennale (tous les trois ans) à un système d’évaluation annuelle.

Le plafond d’augmentation des cotisations a été conçu pour protéger les propriétaires contre la hausse des factures d’impôt foncier, soit à la suite de la transition vers les cotisations annuelles au début des années 2000, soit à la suite de la hausse de la valeur des maisons., Parce que le plafond s’applique à tous les biens occupés par leur propriétaire, il réduit la facture fiscale des propriétaires à revenu faible et modéré dans les quartiers où la valeur des maisons augmente, mais profite également aux propriétaires à revenu élevé de maisons de luxe.

déduction pour propriété

tout comme le plafond d’augmentation de cotisation, la déduction pour propriété réduit la valeur imposable d’un bien, mais elle le fait en soustrayant un montant fixe de la valeur imposable d’une maison. En 2017, le programme a permis de réduire de 72 450 $la valeur imposable d’une résidence occupée par son propriétaire., La déduction pour homestead est en place depuis 1978 et a été augmentée périodiquement au fil des ans jusqu’en 2013, date à laquelle elle a été fixée pour augmenter automatiquement avec l’inflation.

toute propriété occupée par le propriétaire, peu importe la valeur de la propriété ou le revenu du propriétaire, peut demander la déduction de la propriété. En 2016, 72% des propriétés unifamiliales étaient admissibles à la déduction pour homestead (y compris la déduction pour homestead senior, décrite ci-dessous). Ensemble, le plafond de la déduction et de l’augmentation de la cotisation à la propriété ont pour effet de réduire le taux d’imposition effectif moyen sur les propriétés admissibles de 0.,85% à 0,64%.

programme D’allègement fiscal pour les personnes âgées et les propriétaires handicapés

ce programme permet aux personnes âgées et aux personnes handicapées admissibles à la déduction pour homestead, et dont le revenu du ménage est inférieur à 130 550$, de demander une réduction de 50% sur les impôts fonciers de leur maison. Le programme est demeuré stable depuis sa création en 1978, son plafond de revenu étant ajusté en fonction de l’inflation.

Environ 16 000 propriétaires se sont qualifiés en 2016, ce qui représente 18% de toutes les propriétés unifamiliales du District., Le programme d’allègement fiscal pour les propriétaires âgés et handicapés, combiné au plafond de déduction et d’augmentation des cotisations, réduit le taux d’imposition effectif moyen sur les propriétés admissibles de 0,85% à 0,32%.

annexe H, Le « disjoncteur”de L’impôt foncier

L’annexe H est un crédit d’impôt remboursable pour les résidents à revenu faible ou modéré qui doivent payer des impôts fonciers élevés par rapport à leur revenu. Parce que L’annexe H est axée sur ceux qui sont les plus susceptibles de faire face à des difficultés en raison d’impôts fonciers élevés ou en hausse, il s’agit de la forme d’allégement d’impôt foncier la plus ciblée du District., Contrairement à d’autres programmes d’allégement de l’impôt foncier, L’annexe H est ouverte aux propriétaires et aux locataires, car les locataires sont supposés contribuer à l’impôt foncier par une partie de leur loyer chaque mois.

le crédit est en place depuis 1979. Il a été considérablement élargi en 2014, lorsque le crédit maximal est passé de 750 $à 1 000$, que le revenu admissible est passé de 20 000 5 à 50 000$, et que le crédit a été simplifié et réformé. En 2015, l’annexe H a été élargie aux aînés dont le revenu atteint 60 000$. Environ 22 00 déclarants ont demandé L’annexe H en 2015.,

Report d’impôt foncier

le programme de report d’impôt foncier est offert à certains propriétaires à faible revenu et aux aînés. Les personnes âgées de plus de 75 ans qui possèdent une maison dans le District depuis plus de 25 ans et qui ont un revenu inférieur à 60 000 $et un revenu d’intérêts et de dividendes inférieur à 12 500 $peuvent demander un report d’impôt foncier sans intérêt. Les propriétaires à faible revenu ayant un revenu de 50 000 $ou moins peuvent également présenter une demande.

le programme a le potentiel d’aider les familles à faible revenu et les aînés à conserver leur logement. Pourtant, le report de l’impôt foncier n’est pas souvent utilisé., En 2016, seulement 300 personnes âgées ont déposé une demande de report, et seulement dix propriétaires à faible revenu ont déposé une demande de report.

Taxe foncière commerciale

le taux de taxe foncière commerciale du District est un peu plus élevé que celui des juridictions voisines, où les propriétés commerciales et résidentielles sont imposées au même taux. Comme indiqué ci-dessus, le District a un taux préférentiel de taxe d’habitation qui est inférieur à celui des juridictions voisines.,

dans le cadre de la mise en œuvre de la Loi sur la parité fiscale, entre 2000 et 2002, les propriétés commerciales et les hôtels et motels—qui étaient auparavant taxés à des taux différents—ont été regroupés en une seule catégorie non résidentielle (Classe 2). Cela a eu pour effet d’abaisser le taux d’imposition sur les propriétés commerciales Générales (pas les hôtels ou les motels) de 2,15% à 1,85%.

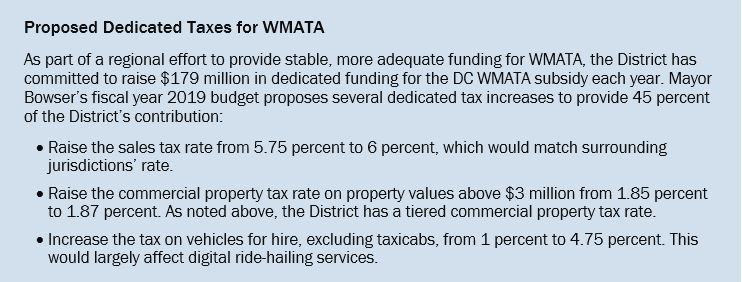

le taux d’impôt foncier commercial du District est resté le même jusqu’en 2009. À ce moment-là, la ville a adopté une structure de taux échelonnés pour les biens commerciaux, les 3 premiers millions de dollars de valeur imposable étant imposés à 1.,65 pour cent, tandis que la valeur supérieure à 3 millions de dollars est imposée à 1.85 pour cent. Ce changement a eu pour effet d’abaisser le taux marginal d’imposition sur la valeur des immeubles commerciaux à moins de 3 millions de dollars.

propriétés vacantes et dégradées

en 2003, une nouvelle catégorie fiscale pour les propriétés abandonnées et vacantes a été créée dans le cadre de la Loi sur la parité fiscale. Le taux d’imposition a été fixé à 5% de la valeur imposable. En 2010, une nouvelle classe 4 pour les biens endommagés a été créée, avec un taux d’imposition fixé à 10%., Des taxes plus élevées sur les propriétés vacantes et dégradées visent à inciter les propriétaires à investir dans leurs propriétés et à les maintenir dans un usage sûr et productif.

taxe de vente et D’utilisation

le taux de taxe de vente du District est demeuré largement stable au cours des deux dernières décennies. Les taxes de vente ont fourni 20% des recettes fiscales de DC en 2017. À 5,75%, la taxe de vente de DC est inférieure à la taxe de vente combinée de 6% du Maryland et de la Virginie du Nord. Cependant, le régime de taxe de vente du District a des taux différents et plus élevés pour certains produits et services, décrits ci-dessous.,

en 2010, le District a temporairement augmenté la taxe de vente à 6% en raison du déficit budgétaire de la ville, mais a ramené le taux d’imposition à 5,75% en 2014.

au cours des dernières décennies, l’assiette de la taxe de vente s’est élargie pour inclure de nombreux articles et services précédemment exonérés, y compris les collations, la marijuana médicale, les boissons gazeuses et les services de sécurité. Plus récemment, en 2016, l’assiette de la taxe de vente a été élargie pour inclure plusieurs services souvent utilisés par les consommateurs à revenu élevé, tels que les services de club de santé et de bronzage, la livraison d’eau embouteillée au gallon et le Lavage De Voiture., Cette modification a été recommandée par la Commission de révision fiscale.

le District a également plusieurs taxes de vente spéciales qui s’appliquent à certains biens et services de consommation.

- Hôtels: le taux de la taxe de vente des hôtels a été porté de 13% à 14,5% en 1999, afin de fournir un financement dédié à la construction du Walter E. Washington Convention Center. Chaque année, 4,75% des recouvrements de taxes hôtelières sont consacrés à cette fin. En 2018, la taxe hôtelière a été portée à 14,8% pour financer les programmes de marketing de Destination DC.,

- repas au Restaurant: la taxe sur les repas au restaurant est restée stable à 10% depuis 1995, date à laquelle elle a été relevée de 9%. Les revenus provenant de l’extra 1 point de pourcentage sont dédiés au Washington Convention and Sports Authority Enterprise Fund.

- boissons alcoolisées: les boissons alcoolisées vendues sur place ou hors site sont taxées à 10%. En 2003, la taxe sur la vente au détail de boissons alcoolisées a été portée de 8 à 9%. En 2012, le taux a été porté à 10 pour cent, ce qui place le taux d’imposition sur les ventes au détail d’alcool à égalité avec celui de la consommation sur place.,

- location de voitures: la location de véhicules est soumise à une taxe de vente de 10%—un taux qui est resté stable depuis 1995. Les revenus provenant d’un point de pourcentage du taux de 10% sont consacrés au financement du centre des congrès.

- Parking: Le stationnement des véhicules dans les lots commerciaux est taxé à 18%. Le taux a été porté à son taux actuel en 2012, passant de 12%. Depuis 2012, tous les revenus de cette taxe sont dédiés à la contribution de la ville à la Washington Metropolitan Area Transit Authority (WMATA) qui gère le métro et les bus.,

- carburant automobile: la taxe sur le carburant automobile était équivalente à 23,5 cents par gallon en 2017. (À partir de 2014, la taxe au gallon sur le carburant automobile a été remplacée par une taxe de 8% prélevée au niveau du Commerce de gros). La taxe sur les carburants pour véhicules automobiles a été relevée en 2010, passant de 20 cents à 23,5 cents. Toutes les taxes collectées sont déposées dans le fonds D’affectation spéciale de la route, le match requis par le District pour l’aide fédérale à la route.

- Cigarettes: la taxe effective actuelle est de 2,92 $par paquet de 20 cigarettes (y compris un supplément par paquet)., Les autres produits du tabac sont assujettis à une taxe sur la valeur équivalente. Depuis 2015, les cigarettes électroniques sont incluses dans la catégorie « Autres produits du tabac” et sont taxées comme telles. Les taxes sur les cigarettes ont augmenté régulièrement depuis 2000, alors que la taxe effective par paquet était de 0,65$.

enregistrement des actes et droits de mutation

Les droits D’acte sont imposés sur l’enregistrement ou le transfert des actes sur tous les biens immobiliers DC. Le taux actuel de ces taxes est de 1,1% de la juste valeur marchande pour les transferts de biens résidentiels inférieurs à 400 000$, et 1.,45% pour les transferts de biens résidentiels supérieurs à 400 000 $et tous les autres transferts de biens.

les taux d’enregistrement des actes et des droits de mutation ont fluctué au cours des années 2000. en 2003, le taux de chaque impôt est passé de 1,1% à 1,5%, sauf pour les propriétés occupées par le propriétaire d’une valeur inférieure à 250 000$, qui sont demeurées au taux de 1,1%. À partir de 2003, 15% des recettes provenant de l’enregistrement des actes et des droits de mutation, respectivement, ont été consacrés au fonds D’affectation spéciale pour la production de logements. En 2005, les taux d’imposition des actes ont été ramenés à 1.,1 pour cent pour toutes les propriétés, avant de passer à 1,45 pour cent pour les propriétés d’une valeur supérieure à 400 000 $—la structure de taux actuelle.

en 2017, le taux d’imposition de l’enregistrement des actes a été réduit de moitié, à 0,725%, pour les acheteurs d’une première maison dont le revenu est inférieur à 198 000 $pour une famille de quatre personnes. Les acheteurs doivent avoir l’intention d’occuper la propriété comme résidence principale, et demander et être admissibles à la déduction pour homestead.,

recettes brutes impôts perçus sur les entreprises

le District a plusieurs impôts qui sont perçus sur les recettes brutes—tous les revenus d’entreprise avec peu ou pas de déductions—de certaines catégories d’entreprises.

- taxe sur les services publics: cette taxe est prélevée sur les recettes brutes des compagnies de gaz, d’électricité et de téléphone locales desservant les résidents de DC. En 2003, le taux a augmenté de 10 pour cent à 11 pour cent., En 2005, une nouvelle grille tarifaire a été adoptée, qui a réduit le taux à 10 pour cent pour le résidentiel et a maintenu le taux non résidentiel à 11 pour cent, avec la surtaxe non résidentielle dédiée au financement du stade de baseball des Nationals de Washington.

- Télécommunications interurbaines: cette taxe s’applique aux entreprises de télécommunications, y compris les fournisseurs de services sans fil, desservant le District. Le taux est resté stable à 10% des recettes brutes entre 1994 et 2003, date à laquelle il a été porté à 11%., En 2005, le taux pour le service résidentiel a été ramené à 10%, le taux non résidentiel demeurant à 11%. Les revenus générés par le supplément supplémentaire de 1 point de pourcentage sur le service non résidentiel servent à financer la construction du stade de baseball.

- primes D’Assurance: toutes les compagnies d’assurance qui assurent contre les risques dans le District sont soumises à une taxe sur les primes d’assurance. Le taux est resté stable à 1,7% au début des années 2000 avant d’être porté à 2% en 2009 pour les assureurs-maladie., En 2011, le taux de 2% a été appliqué à tous les types d’assurance. En 2015, le taux est revenu à 1,7% pour tous les types d’entreprises et de polices, à l’exception de l’assurance accident et de l’assurance maladie, qui restent à 2%. Une partie des revenus de la taxe sur les primes d’assurance est consacrée au fonds Healthy DC et au fonds D’Expansion des soins de santé.

- fournisseur de soins de santé: les maisons de retraite du District sont soumises à une évaluation de 6% sur les revenus nets des résidents. Les revenus de cette taxe sont consacrés au fonds pour la qualité des soins dans les établissements de soins infirmiers. Cette taxe a été établie en 2005.,

- évaluation ICF-IDD: les établissements pour personnes ayant une déficience intellectuelle ou développementale paient une cotisation de 5,5% sur les revenus bruts. Les fonds sont consacrés à l’amélioration de la qualité des soins dans ces établissements.

- lit D’Hôpital& Fournisseur: entre 2011 et 2014, les hôpitaux du District ont été évalués une taxe par lit autorisé, avec des revenus au Fonds de L’hôpital pour financer les services de Medicaid. En 2016, les hôpitaux du District ont été facturés des frais basés sur leurs revenus nets de patients hospitalisés et ambulatoires, à 0, 52% et 0.,16 pour cent, respectivement. En 2017, ces taux ont été portés à 0,57% et 0,142%, respectivement.