Finance & « Développement », Mars 2014, Vol. 51, No. 1

Sarwat Jahan et Chris Papageorgiou

version PDF

L’importance de l’argent a gagné en importance dans les années 1970

quelle est L’importance de l’argent? Peu de gens nieraient qu’il joue un rôle clé dans l’économie.,

Mais une école de pensée économique, appelée monétarisme, soutient que la masse monétaire (le montant total de l’argent dans une économie) est le principal déterminant du PIB en dollars courants à court terme et du niveau des prix sur de plus longues périodes. La politique monétaire, l’un des outils dont les gouvernements disposent pour influer sur la performance globale de l’économie, utilise des instruments tels que les taux d’intérêt pour ajuster la quantité d’argent dans l’économie. Les monétaristes estiment que les objectifs de la politique monétaire sont mieux atteints en ciblant le taux de croissance de la masse monétaire., Le monétarisme a pris de l’importance dans les années 1970—faisant baisser l’inflation aux États—Unis et au Royaume-Uni-et a grandement influencé la décision de la banque centrale américaine de stimuler l’économie pendant la récession mondiale de 2007-09.

Aujourd’hui, le monétarisme est principalement associé à L’économiste Milton Friedman, lauréat du prix Nobel. Dans son ouvrage fondateur a Monetary History of the United States, 1867-1960, qu’il a écrit avec sa collègue économiste Anna Schwartz en 1963, Friedman a soutenu que la mauvaise politique monétaire des États-Unis., la banque centrale, La Réserve fédérale, a été la principale cause de la Grande Dépression aux États-Unis dans les années 1930. selon eux, l’incapacité de la Fed (comme on l’appelle habituellement) à compenser les forces qui exerçaient une pression à la baisse sur la masse monétaire et ses actions pour réduire le stock de monnaie étaient à l’opposé de ce qui aurait dû être fait. Ils ont également fait valoir que, parce que les marchés se déplacent naturellement vers un centre stable, une masse monétaire mal définie a amené les marchés à se comporter de manière erratique.

le monétarisme a pris de L’importance dans les années 1970. , l’inflation culminant à 20 pour cent, la Fed a changé sa stratégie d’exploitation pour refléter la théorie monétariste. Mais le monétarisme s’est estompé dans les décennies suivantes alors que sa capacité à expliquer l’économie américaine semblait décliner. Néanmoins, certaines des idées des monétaristes apportées à l’analyse économique ont été adoptées par des économistes Non monétaristes.

à sa base

le fondement du monétarisme est la théorie de la quantité de L’Argent. La théorie est une identité comptable—qui est, il doit être vrai., Il dit que la masse monétaire multipliée par la vitesse (le taux auquel l’argent change de main) est égale aux dépenses nominales dans l’économie (le nombre de biens et services vendus multiplié par le prix moyen payé pour eux). En tant qu’identité comptable, cette équation est incontestable. Ce qui est controversé, c’est la vélocité. La théorie monétariste considère la vitesse comme généralement stable, ce qui implique que le revenu nominal est en grande partie fonction de la masse monétaire., Les Variations du revenu nominal reflètent l’évolution de l’activité économique réelle (le nombre de biens et de services vendus) et de l’inflation (le prix moyen payé pour ceux-ci).

la théorie de la quantité est à la base de plusieurs principes et prescriptions clés du monétarisme:

• neutralité monétaire à Long terme: une augmentation du stock monétaire serait suivie d’une augmentation du niveau général des prix à long terme, sans effet sur des facteurs réels tels que la consommation ou la production.,

* nonneutralité monétaire à court terme: une augmentation du stock de monnaie a des effets temporaires sur la production réelle (PIB) et l’emploi à court terme car les salaires et les prix prennent du temps à s’ajuster (ils sont collants, en langage économique).

• règle de croissance monétaire constante: Friedman, décédé en 2006, a proposé une règle monétaire fixe, qui stipule que la Fed devrait être tenue de cibler le taux de croissance de la monnaie pour égaler le taux de croissance du PIB réel, laissant le niveau des prix inchangé., Si l’économie devrait croître de 2% au cours d’une année donnée, la Fed devrait permettre à la masse monétaire d’augmenter de 2%. La Fed devrait être liée à des règles fixes dans la conduite de la politique monétaire, car le pouvoir discrétionnaire peut déstabiliser l’économie.

• flexibilité des taux d’intérêt: la règle de croissance monétaire visait à permettre aux taux d’intérêt, qui affectent le coût du crédit, d’être flexibles afin de permettre aux emprunteurs et aux prêteurs de tenir compte de l’inflation attendue ainsi que des variations des taux d’intérêt réels.,

de nombreux monétaristes pensent également que les marchés sont intrinsèquement stables en l’absence de fluctuations inattendues majeures de la masse monétaire. Ils affirment également que l’intervention du gouvernement peut souvent déstabiliser l’économie plus que l’aider. Les monétaristes estiment également qu’il n’y a pas de compromis à long terme entre l’inflation et le chômage parce que l’économie s’installe à l’équilibre à long terme à un niveau de production de plein emploi (voir « quel est l’écart de production? »dans le septembre 2013 F & D).,

le grand débat

bien que le monétarisme ait gagné en importance dans les années 1970, il a été critiqué par l’école de pensée qui cherchait à supplanter le keynésianisme. Les keynésiens, qui se sont inspirés du grand économiste britannique John Maynard Keynes, estiment que la demande de biens et de services est la clé de la production économique. Ils soutiennent que le monétarisme faiblit comme une explication adéquate de l’économie parce que la vitesse est intrinsèquement instable et attachent peu ou pas de signification à la théorie de la quantité de la monnaie et à l’appel monétariste aux règles., Parce que l’économie est soumise à de profondes fluctuations et à une instabilité périodique, il est dangereux de rendre la Fed esclave d’un objectif monétaire prédéterminé, estiment—ils-la Fed devrait avoir une certaine marge de manœuvre ou une « discrétion” dans la conduite de sa politique. Les keynésiens ne croient pas non plus que les marchés s’adaptent aux perturbations et reviennent rapidement à un niveau de production de plein emploi.

le keynésianisme a régné pendant le premier quart de siècle après la Seconde Guerre mondiale., Mais le défi monétariste à la théorie keynésienne traditionnelle s’est renforcé au cours des années 1970, une décennie caractérisée par une inflation élevée et croissante et une croissance économique lente. La théorie keynésienne n’avait pas de réponses politiques appropriées, tandis que Friedman et d’autres monétaristes soutenaient de manière convaincante que les taux élevés d’inflation étaient dus à une augmentation rapide de la masse monétaire, faisant du contrôle de la masse monétaire la clé d’une bonne politique.

en 1979, Paul A. Volcker devient président de la Fed et fait de la lutte contre l’inflation son objectif principal., La Fed a limité la masse monétaire (conformément à la règle de Friedman) pour dompter l’inflation et a réussi. L’Inflation a diminué de façon spectaculaire, bien qu’au prix d’une grande récession.

le monétarisme a connu un autre triomphe en Grande-Bretagne. Lorsque Margaret Thatcher a été élue Premier ministre en 1979, La Grande-Bretagne avait subi plusieurs années de forte inflation. Thatcher a mis en œuvre le monétarisme comme arme contre la hausse des prix et a réussi à réduire de moitié l’inflation, à moins de 5% en 1983.

Mais l’ascension du monétarisme fut brève., La masse monétaire n’est utile comme objectif politique que si la relation entre la monnaie et le PIB nominal, et donc l’inflation, est stable et prévisible. Autrement dit, si l’offre de monnaie augmente, le PIB nominal augmente, et vice versa. Pour atteindre cet effet direct, cependant, la vitesse de l’argent doit être prévisible.

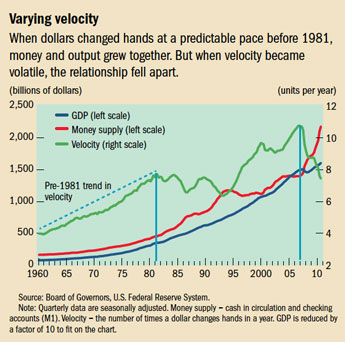

dans les années 1970, la vitesse a augmenté à un rythme assez constant et il est apparu que la théorie de la quantité de l’argent était bonne (voir graphique). Le taux de croissance de la monnaie, ajusté pour un niveau de vitesse prévisible, a déterminé le PIB nominal., Mais dans les années 1980 et 1990, la vitesse est devenue très instable avec des périodes imprévisibles d’augmentations et de baisses. Le lien entre la masse monétaire et le PIB nominal s’est rompu et l’utilité de la théorie de la quantité de monnaie a été remise en question. De nombreux économistes qui avaient été convaincus par le monétarisme dans les années 1970 ont abandonné cette approche.

la plupart des économistes pensent que le changement dans la prévisibilité de velocity était principalement le résultat de changements dans les règles bancaires et d’autres innovations financières., Dans les années 1980, les banques ont été autorisées à offrir des comptes chèques rémunérateurs, érodant une partie de la distinction entre les comptes chèques et les comptes d’épargne. De plus, de nombreuses personnes ont constaté que les marchés monétaires, les fonds communs de placement et d’autres actifs étaient de meilleures alternatives aux dépôts bancaires traditionnels. En conséquence, la relation entre l’argent et la performance économique a changé.

toujours pertinent

pourtant, l’interprétation monétariste de la Grande Dépression n’a pas été entièrement oubliée. Dans un discours lors D’une célébration du 90e anniversaire de Milton Friedman à la fin de 2002, le gouverneur de la Fed de L’époque, Ben S., Bernanke, qui deviendrait président quatre ans plus tard, a déclaré: « Je voudrais dire à Milton et Anna: en ce qui concerne la Grande Dépression, vous avez raison. Nous l’avons fait. Nous sommes vraiment désolés. Mais grâce à vous, nous ne le referons pas. »Le Président de la Fed, Bernanke, a mentionné le travail de Friedman et Schwartz dans sa décision de baisser les taux d’intérêt et d’augmenter la masse monétaire pour stimuler l’économie pendant la récession mondiale qui a commencé en 2007 aux États-Unis. D’éminents monétaristes (y compris Schwartz) ont fait valoir que le stimulus de la Fed conduirait à une inflation extrêmement élevée., Au lieu de cela, la vitesse a fortement chuté et la déflation est considérée comme un risque beaucoup plus grave.

bien que la plupart des économistes rejettent aujourd’hui l’attention servile à la croissance monétaire qui est au cœur de l’analyse monétariste, certains principes importants du monétarisme ont trouvé leur chemin dans l’analyse non monétariste moderne, brouillant la distinction entre monétarisme et keynésianisme qui semblait si claire il y a trois décennies., Le plus important est probablement que l’inflation ne peut pas continuer indéfiniment sans augmentation de la masse monétaire, et son contrôle devrait être une responsabilité principale, sinon la seule, de la banque centrale. ■

Sarwat Jahan est économiste et Chris Papageorgiou est chef de Division adjoint au département de la stratégie, de la Politique et de l’examen du FMI.