Cet article sur L’option de non-confiscation de L’assurance payée réduite a été mis à jour en avril 2020.

qu’est-ce que L’option de non-confiscation de L’assurance payée réduite?

le montant exact de l’assurance payée réduite dépendra de la valeur monétaire de la police, de l’âge du client et de la durée des primes payées.,

l’autre option de non-confiscation disponible pour toute la vie est l’assurance temporaire prolongée, où le titulaire de la police maintient le montant total de la prestation de décès (plutôt que de prendre un montant plus faible de l’assurance à versement réduit). L’inconvénient de l’assurance à durée prolongée est qu’elle ne durera pas indéfiniment comme l’assurance à solde réduit.,

Une addition payée est une petite partie de la vie entière qui est ajoutée à une police de base de la vie entière souvent par le biais de paiements de primes supplémentaires, alors que l’option d’assurance payée réduite est choisie lorsque quelqu’un ne veut plus payer de primes et réduit désormais sa police de base. Après avoir choisi l’option de non-confiscation réduite offerte sur toutes les polices vie entière, leur police de base prend essentiellement la forme d’une addition payée.,

Si vous préférez lire sur la façon libérée de suralimentation d’assurance-vie entière, alors vous pouvez aller ici.

Pourquoi choisir L’assurance à versements réduits par rapport à L’option de non-confiscation de L’assurance à durée prolongée?

les souscripteurs qui ne souhaitent plus payer de primes vie entière choisiraient l’option d’assurance à versements réduits lorsqu’ils ne se préoccupaient pas du montant de la prestation de décès qui reste, mais qu’ils se souciaient davantage de préserver la valeur monétaire existante., À l’inverse, l’option d’assurance temporaire prolongée serait choisie lorsque le titulaire de la police doit maintenir le montant maximal de la prestation de décès aussi longtemps que possible

de plus, la valeur monétaire des titulaires de la police continue de diminuer avec l’assurance temporaire prolongée jusqu’à épuisement, alors qu’avec l’assurance payée réduite, elle continue

les Clients se demandent souvent quel sera l’impact sur leur politique de vie entière lorsqu’ils seront prêts à cesser de payer des primes. La perception est qu’ils doivent payer pour leur « vie entière., »

cependant, deux options très favorables sont disponibles Le moment venu.

- Prime Offset – c’est là que vous arrêtez de payer des primes de votre poche, mais utilisez une partie de vos dividendes pour couvrir la prime de base continue toute la vie. Ces primes permanentes non seulement maintiennent votre décès, mais ajoutent également à la valeur monétaire garantie de votre police.

- réduction des versements (RPU) – l’une des options contractuelles que chaque titulaire de police vie entière a est la possibilité d’opter pour l’option d’assurance réduite versée sur leur police., Cela réduit votre prestation de décès toute la vie au point où elle est considérée comme contractuellement payée sans autres primes dues. Étant donné que la police est payée contractuellement à ce stade, cette option a tendance à produire la meilleure croissance de la valeur monétaire à long terme, même si la prestation de décès diminue initialement.

pour clarifier, vous n’avez pas besoin de décider entre ces deux options au début de la stratégie. Vous pouvez choisir l’une ou l’autre des options une fois que vous êtes prêt à cesser de payer les primes.,

j’ai écrit cet article pour expliquer les avantages et les inconvénients de chaque option et pour vous donner un exemple générique de la façon dont chaque option peut affecter la valeur en espèces et le rendement des prestations de décès en utilisant un exemple hypothétique avec des données de politique réelles.

Comment choisir entre la compensation des primes et la réduction des versements?

de toute évidence, vous devrez considérer votre situation financière, fiscale et de planification successorale avec vos conseillers avant de faire votre choix final, mais voici les principales raisons simplifiées que vous choisiriez., l’autre:

quand utiliser une prime compensée par rapport à une assurance payée réduite

rappelez-vous, C’est là que vous arrêtez de payer des primes de votre poche et utilisez vos dividendes et tout sur-Financement antérieur pour couvrir la prime annuelle?

- Si vous voulez maintenir la prestation maximale de décès parce que votre santé a pris une tournure pour le pire ou votre famille / entreprise a beaucoup d’obligations financières que vous voulez protéger contre, alors vous voudrez certainement juste compenser vos primes. Encore une fois, cela signifie que vous ne les payez tout simplement plus de votre poche., L’utilisation des dividendes et du sur-Financement antérieur entravera quelque peu la croissance de votre valeur de trésorerie, mais elle est généralement nominale si vous avez payé avec diligence beaucoup plus que les primes de base au cours des premières années de la police

- Le maintien de votre capacité à payer des primes à l’avenir est une autre raison Si vous souhaitez reprendre le paiement des primes à l’avenir, vous pouvez le faire même après avoir compensé les primes pendant un certain nombre d’années. Choisir de compenser les primes n’est pas une décision irrévocable, contrairement au choix D’un « statut de remboursement réduit pour votre police., La compensation peut être une élection temporaire. Vous pouvez compenser les primes à n’importe quel moment du cycle de vie de la police, à condition que le versement annuel de dividendes soit suffisamment important pour couvrir la prime de base et/ou que vous ayez considérablement surfondé vos paiements de primes dans le passé.,

en un mot, compenser les primes de façon temporaire ou même permanente sera probablement la voie à suivre si:

- votre état de santé a empiré

- Vous n’êtes tout simplement pas prêt à réduire irrévocablement votre prestation de décès pour des raisons financières

- vous souhaitez garder votre option ouverte pour contribuer plus d’argent à votre police à l’avenir.

maintenant que vous obtenez l’essentiel d’une compensation de prime, discutons de l’option de non-confiscation d’assurance payée réduite (alias RPU) qui est disponible sur chaque police de vie entière par la loi.,

quand utiliser l’option D’assurance à versements réduits

rappelez-vous que c’est là que vous choisissez l’option irrévocable de cesser de payer les primes par contrat?

- Si votre désir ardent est d’obtenir une valeur de rachat maximale à l’avenir, cela ne vous dérange pas de réduire la prestation de décès et vous êtes sûr que vous ne voudrez plus jamais cotiser à votre police, alors choisir l’option d’assurance payée réduite peut être votre meilleure option.,

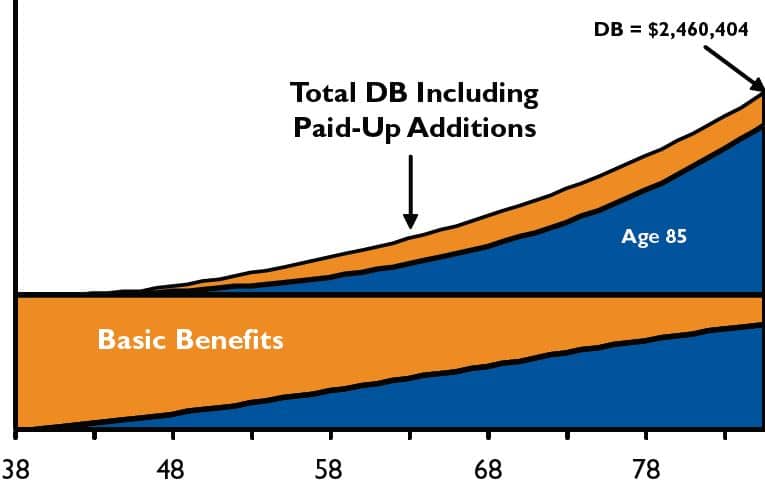

- plus vous avez eu la Politique et plus les paiements de primes supplémentaires que vous avez effectués en cours de route détermineront l’ampleur de la réduction nécessaire. (Remarque: Si vous choisissez que les dividendes futurs servent à acheter des ajouts versés, votre prestation de décès continuera d’augmenter à nouveau à partir de ce nouveau montant versé réduit, même si vous ne payez plus de primes.,)

avertissement: bien que la compagnie d’assurance soit obligée de répondre à votre demande d’assurance réduite à tout moment pendant la durée de vie de la police, nous vous recommandons fortement d’attendre au moins 7 ans en utilisant cette option. Le choix D’un statut de versement réduit à tout moment au cours des 7 premières années peut faire perdre à votre police certains des avantages fiscaux favorables accordés à l’assurance-vie permanente.

pour résumer, le choix de l’option d’assurance à versements réduits est préférable lorsque vous êtes sûr de ne plus cotiser à votre police., Nous constatons que cela intervient le plus souvent lorsqu’un client est sur le point de prendre sa retraite et que la perte d’une prestation de décès permanente n’est pas une préoccupation majeure. Souvent, à ce stade, leur principale priorité devient de maximiser la performance de la valeur de trésorerie avec le moins de » frais de mortalité. »

Si c’est le cas, il est peut-être temps d’explorer ce que le fait d’opter pour un statut de paiement réduit affectera votre police.,

voir l’effet de l’option de paiement réduit ou de la compensation des primes sur la même Politique

l’exemple utilisé ci-dessous est le même que celui que nous avons utilisé pour notre rapport gratuit phare « les étapes clés de la vie entière pour les services bancaires – comment interpréter une illustration de politique. »Si vous regardez plusieurs illustrations de différentes entreprises, cette pièce vous aidera à saisir les signes révélateurs d’une bonne politique et à différencier les différents produits.,

Cliquez ici pour obtenir notre rapport gratuit très détaillé sur les » étapes clés de la vie entière pour les banques – comment interpréter une illustration de politique. »

Si vous souhaitez en savoir plus sur la Politique de vie entière la plus performante dans l’exemple ci-dessous, vous pouvez aller ici.

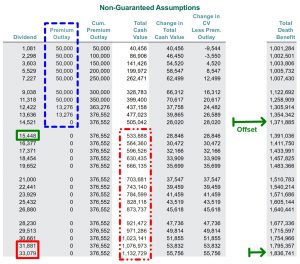

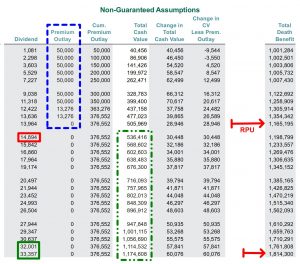

l’assuré sur la police utilisée est un homme de 47 ans avec une classe de notation standard (3e de la meilleure note). Nous voulions utiliser un exemple où l’assuré n’est pas très jeune, ni en grande santé, afin que les gens puissent voir à quel point une politique de vie entière peut fonctionner sans choisir les types de situations les plus favorables.,

dans le rapport gratuit et les exemples ci-dessous, la prime annuelle maximale admissible de 50 000 $est payée pendant sept années consécutives, puis la prime minimale de 13 726 $est payée pendant 2 années supplémentaires. Après la 9e année, aucune autre prime n’est versée.

de cette façon, vous pouvez clairement voir une comparaison pommes à pommes entre la compensation des primes et le choix de l’option de réduction payée à l’année 10.

la prestation de décès pour cet homme de 47 ans avec une cote standard commence à 1 000 203$., Il est composé d’une police de base de 333 401 Life pour toute la vie avec un avenant supplémentaire pour une durée déterminée ajoutant 666 802 $de prestations de décès temporaires supplémentaires. Cela permet à la majorité des primes initiales de 50 000 $d’aller à l’achat D’ajouts versés, ce qui augmente à la fois la valeur de rachat anticipée et la prestation de décès permanente.

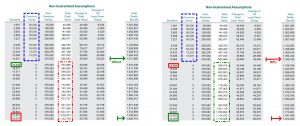

Les deux exemples que vous êtes sur le point de voir sont exactement les mêmes des années 1-9. Les différences commencent à l’année 10 après la cessation des primes et continuent de diverger jusqu’à l’année 25 indiquée. Vous trouverez ci-dessous une image de chaque scénario séparément avec une explication à puces pour chacun., Après cela est une image montrant les deux scénarios côte à côte à comparer sur un écran (bureau ou bifocals recommandé).

scénario de compensation des primes

Voici quelques observations à considérer concernant l’illustration de compensation des primes ci-dessus

- la case bleue montre les primes versées (primes maximales années 1 à 7, primes minimales années 8 à 9).

- la flèche verte du haut indique quand les primes sont compensées (notez que la prestation de décès n’augmente pas autant après la 9e année).,

- la case verte indique comment le fait de conserver une prestation de décès sensiblement plus élevée donne droit au titulaire de la police à un dividende plus important que le scénario du RPU initialement.

- La grande boîte rouge montre la croissance de la valeur de trésorerie après compensation de la prime. La croissance de la valeur de trésorerie entre les années 10-11 = 5,71%, ce qui est légèrement inférieur au scénario de réduction des versements.

- La deuxième flèche verte montre comment la prestation de décès de l’année 25 reste légèrement supérieure au scénario de réduction des versements. Le RPU a pu combler l’écart parce que tous les dividendes ont été utilisés pour acheter des PUA chaque année., Inversement, le scénario de compensation devait utiliser une partie du dividende pour payer la prime de base initiale chaque année.

- La courte case rouge en bas à gauche de la page montre que les dividendes commencent à prendre du retard sur le scénario de réduction des versements, même si le scénario de compensation comporte toujours une prestation de décès légèrement plus importante. Bien que les sociétés mutuelles ne dégroupent pas la formule exacte, il est évident que la valeur de trésorerie actuelle plus faible a fait une différence.

Vous pouvez comparer l’illustration de prime-Offset ci-dessus avec l’illustration de réduction payée ci-dessous.,

scénario de réduction des versements (RPU)

Voici quelques observations à prendre en compte concernant l’illustration du RPU ci-dessus

- la case bleue montre les mêmes primes payées (primes maximales années 1 à 7, primes minimales années 8 à 9).

- la flèche rouge du haut indique quand l’option d’assurance payée réduite a été choisie et que la prestation de décès chute de plus de 200 000 $en conséquence.

- la case rouge supérieure à gauche montre comment le versement de dividendes du preneur d’assurance est initialement réduit par rapport au scénario de compensation des primes., En effet, le montant de la prestation de décès est pris en compte dans le calcul du montant du dividende que le preneur d’assurance reçoit.

- La Grande case verte indique la croissance de la valeur monétaire après réduction contractuelle de la prestation de décès. La croissance de la valeur de trésorerie entre les années 10-11 = 6,01%, légèrement supérieure au scénario de compensation des primes.

- la flèche rouge du bas montre que la prestation de décès de l’année 25 est maintenant légèrement inférieure au scénario de compensation des primes. L’assurance réduite versée a pu combler l’écart au fil du temps., En effet, les dividendes complets du scénario RPU ont été utilisés pour acheter des PUA chaque année. D’autre part, le scénario de compensation devait utiliser une partie du dividende pour payer la prime de base initiale chaque année.

- la case verte en bas à gauche de la page montre que les dividendes sont maintenant supérieurs au scénario de compensation des primes, même si le scénario RPU a toujours une prestation de décès légèrement inférieure. Une valeur monétaire supplémentaire a aidé.,

Les deux scénarios sont côte à côte ci-dessous afin que vous puissiez les comparer sur un grand écran:

commencez par la fin à l’esprit

puisque la vie n’est pas toujours aussi linéaire que nos plans, nous aidons nos clients potentiels à tester leur politique de vie Nous considérons tous les événements de la vie suivants:

- Et si Je ne peux pas payer les primes aussi longtemps?

- Que se passe-t-il si les flux de trésorerie augmentent et que je veux payer plus?

- Que se passe – t-il si je dois sauter des primes ou payer ma police pendant un certain temps?,

- Que Faire si je veux faire un Offset Premium contre RPU?

- Quand puis-je maximiser le revenu de retraite que je n’ai pas l’intention de rembourser?

- Que Faire si je veux un revenu de retraite tout en conservant une prestation de décès plus importante?

Nous avons constaté que le fait de voir comment une politique fonctionne dans ces différentes conditions Aide à solidifier les informations abstraites que les clients trouvent lorsqu’ils fouillent au hasard sur internet.

Cliquez ici pour planifier un appel avec l’un des membres de notre équipe pour examiner certains de ces scénarios adaptés à votre situation unique.,

Heureux Bancaire,

Jean « Hutch” Hutchinson

ChFC®, CLU®, EA, AEP®, CExPs®