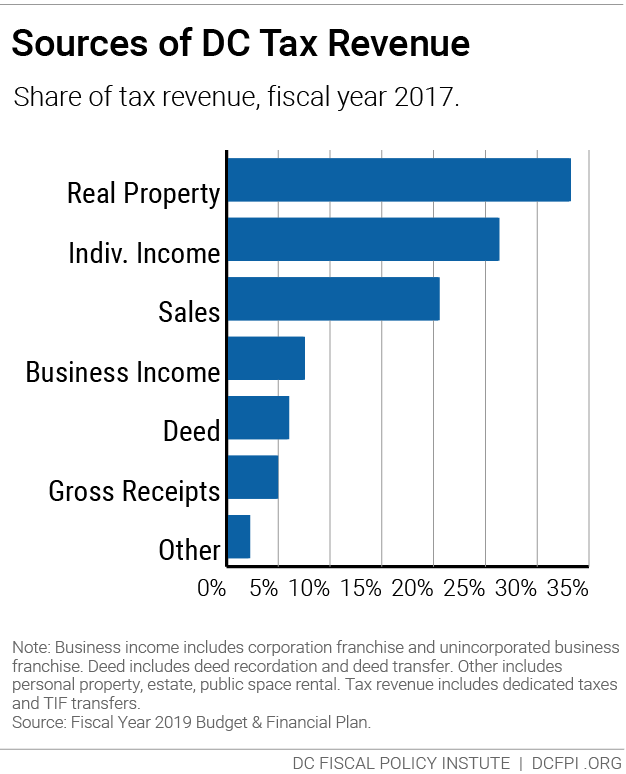

Cartierul s-a schimbat substanțial de la începutul anilor 2000, găsirea bază stabilă după guvernamentale și crizele economice din anii 1990, revenire de la recesiunea din 2008, transformarea într-un centru de putere economică în regiune și adoptarea multe politici pentru a reduce inegalitatea veniturilor. Pe măsură ce districtul a suferit aceste modificări, sistemul nostru fiscal a evoluat, de asemenea.impozitele au generat 87% din veniturile fondului general al DC în anul fiscal 2017., Ratele pentru principalele surse de venituri fiscale ale DC—impozitul pe venit individual, impozitele pe afaceri, impozitul pe proprietatea imobiliară și impozitul pe vânzări și utilizare—au rămas în mare parte stabile în ultimele două decenii și au fost adoptate o serie de deduceri, credite și alte forme de scutire de impozite. Acest raport oferă o imagine de ansamblu a modificărilor aduse acestor surse fiscale majore de la începutul anilor 2000 până în prezent. Dacă nu se menționează altfel, toți anii se referă la anul fiscal o politică a devenit efectivă, iar cifrele nu sunt ajustate pentru inflație.,impozitul individual pe venit este una dintre cele mai mari surse de venituri fiscale din raion, generând 26% din totalul veniturilor fiscale în 2017 (Figura 1). Impozitul pe venit al districtului, cum ar fi impozitul federal pe venit și impozitele pe venit ale majorității statelor, are o structură graduală în care ratele de impozitare mai mari se aplică nivelurilor de venit mai mari.în ultimele două decenii, DC a creat un sistem de impozitare pe venit mai progresiv, în care rezidenții cu venituri mai mari plătesc o parte mai mare din veniturile lor în impozite decât rezidenții cu venituri mai mici., Acest cadru fiscal ajută la distribuirea responsabilității fiscale între rezidenții Districtului într-un mod mai echitabil și mai echilibrat. DC a extins, de asemenea, dispoziții care reduc impozitul pe venit (impozitele datorate), cum ar fi deducerea standard. Cu toate acestea, o reducere recentă a impozitului pe venit pentru rezidenții cu venituri de peste $350,000 a funcționat împotriva tendinței pe termen lung către o progresivitate mai mare.

Ratele Impozitului pe Venit

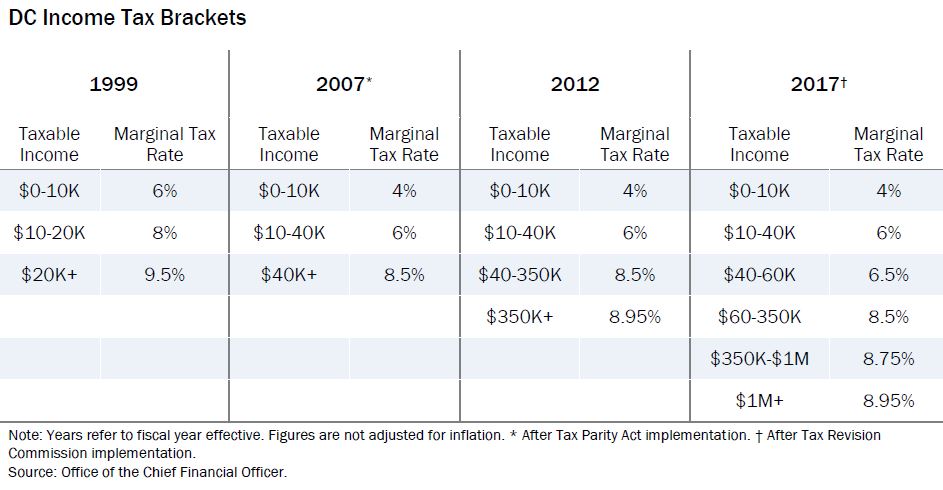

În 1999, Cartierul avut doar trei impozit, de la 10.000$, $20.000 și 40.000 de dolari de venit. Legea privind paritatea fiscală din 1999 a redus cotele de impozitare marginale pentru fiecare categorie și a extins categoria mijlocie pe o perioadă de cinci ani. Rata de impozitare marginală se referă la impozitul suplimentar plătit pe un dolar suplimentar de venit.

- rata marginală pe prima categorie, pentru venituri la sau sub $10,00 a scăzut de la 6 la sută la 4 la sută.,

- a doua categorie fiscală a fost extinsă, de la acoperirea veniturilor între 10,000 și 20,000 USD la acoperirea veniturilor între 10,000 și 40,000 USD, iar rata de impozitare pentru această categorie a fost redusă de la 8 la sută la 6 la sută.

- a treia categorie fiscală a crescut de la $20,000 sau mai mult la $40,000 sau mai mult, rata marginală scăzând de la 9,5 la sută la 8,5 la sută.aceste rate și paranteze au rămas neschimbate până în 2011, când a fost creată o nouă categorie fiscală pentru rezidenții cu venituri peste $350,000. Rata marginală a impozitului pe acest venit a fost stabilită la 8.95 la sută.,următoarea și cea mai recentă revizuire majoră a Codului Fiscal al districtului a fost inițiată în 2012, când a fost numită Comisia de revizuire fiscală pentru a examina toate aspectele Codului Fiscal al districtului și a recomanda modificări. Aproape toate recomandările Comisiei au fost preluate de Consiliul DC, cu excepția principalelor recomandări de atragere a veniturilor.

recomandările Comisiei de revizuire fiscală selectate au fost adoptate începând cu 2015, dar au fost legate de „declanșatoarele de reducere a impozitelor”, care ar fi trase doar atunci când colectarea veniturilor a crescut mai mult decât se aștepta.,Pachetul Comisiei de revizuire fiscală a creat două paranteze fiscale suplimentare, cu rate de impozitare marginale reduse pe noile paranteze:

- grupul de venituri medii a fost împărțit, creând o nouă categorie de impozite pentru venituri între 40.000 și 60.000 USD. Rata marginală a impozitului pe venit în acest interval a fost redusă de la 8.5 la sută la 6.5 la sută.

- suportul de top creat în 2011 a fost împărțit, creând un nou suport pentru venituri între $350,000 și $1 milion. Rata a fost redusă de la 8.95 la sută la 8.75 la sută—reducerea efectivă a impozitului pe venit pentru filers cu venituri peste $350,000.,

Tabelul 1. Deducere Standard și Scutirea Personală

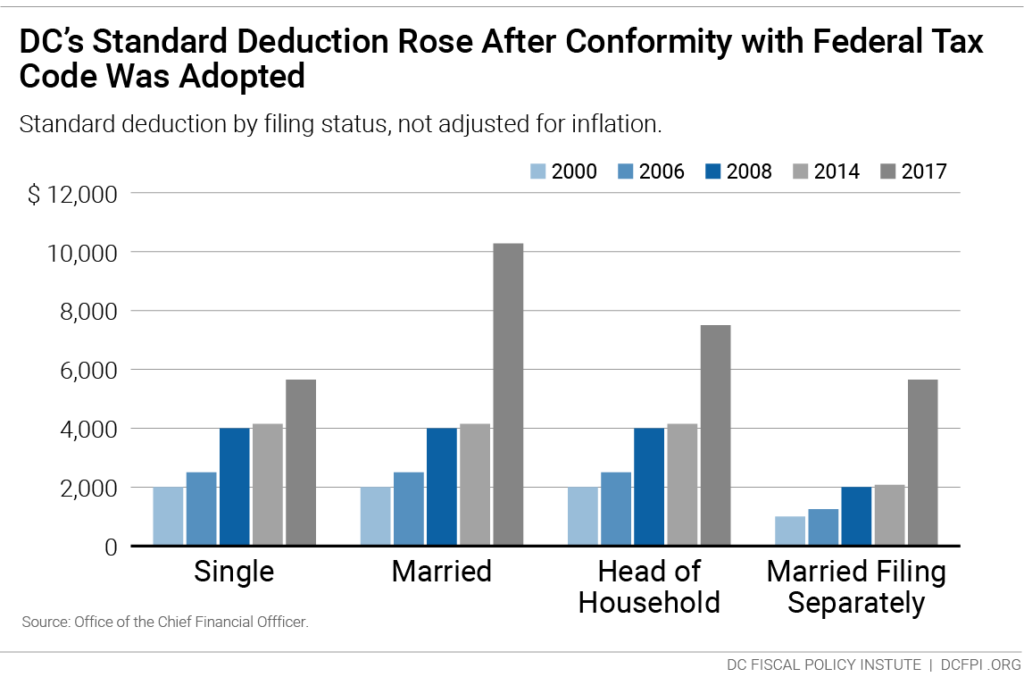

Districtul standard de deducere personală și scutirea de a reduce impozitul pe venit răspundere prin reducerea cantității de venit care este supusă DC impozitele pe venit. Scutirea personală este o sumă pe care un filer fiscal o poate scădea din venitul impozabil pentru ei înșiși și pentru fiecare dintre dependenții lor. Deducerea standard este o sumă stabilită pe care un filer fiscal o poate scădea, dacă nu își detaliază deducerile.,atât deducerea standard, cât și scutirea personală au fost majorate atât în 2006, cât și în 2008. Comisia de revizuire fiscală a recomandat potrivirea ambelor niveluri federale. Aceste recomandări au fost eliminate începând din 2015, și au fost cele mai substanțiale modificări la cele două dispoziții au avut loc în anii 2000.

Realizarea conformității cu codul fiscal federal dublat deducerea standard pentru a căsătorit filers și cele de depozit în calitate de șef de gospodărie (Figura 2)., În 2017, deducerea standard a ajuns la $5,650 pentru filers single, $10,275 pentru filers căsătorit, și $7,800 pentru șef de filers de uz casnic.

Figura 2. În 2017, scutirea personală a stat la $1,775, cu căsătoriți și cap de uz casnic filers primit două excepțiile personale. Conformitatea cu scutirea personală federală a fost programată să intre în vigoare în 2018 ca parte a pachetului Comisiei de revizuire fiscală (sau „declanșatoare de reducere a impozitelor”)., Acest lucru ar fi crescut scutirea personală la $4,000 pentru toate stările de depunere. Cu toate acestea, Legea privind reducerea impozitelor și a locurilor de muncă, adoptată de Congres la sfârșitul anului 2017, a eliminat cu totul scutirea personală federală.

Deoarece DC standard de deducere și scutirea personală acum, urmați codul fiscal federal, atât dispozițiile va schimba în mod automat ca răspuns la 2017 Reduceri de impozite și locuri de Muncă, Act (TCJA), cu excepția cazului în care DC Consiliul adoptă legislația decuplare acele părți ale DC codul fiscal din legea federală., În timp ce deducerea standard federală aproape sa dublat în cadrul TCJA, aceasta nu a compensat eliminarea scutirii personale pentru mulți contribuabili cu venituri mici și medii, în special pentru cei cu mai mulți dependenți.,deoarece scutirea personală este un credit nerambursabil, pur și simplu restabilirea scutirii personale A DC în 2018 nu ar ajunge la rezidenți cu venituri foarte mici, care tind să nu aibă nicio obligație privind impozitul pe venit, la fel de eficient ca opțiuni precum un credit personal rambursabil sau un credit pentru copii sau un credit majorat pentru impozitul pe venit DC câștigat sau un credit h program (care oferă, În timp ce o scutire sau un credit nerambursabil scade pur și simplu valoarea impozitelor datorate, un credit rambursabil înseamnă că, dacă creditul unui filer fiscal este mai mare decât ceea ce datorează, aceștia primesc diferența ca rambursare.realizarea conformității cu scutirea personală federală a introdus, de asemenea, o prevedere de eliminare treptată pentru persoanele cu venituri mari, începând cu 2015. Valoarea scutirii personale a fost redusă cu 2% pentru fiecare venit de 2,500 USD peste 150,000 USD și a fost complet eliminată atunci când venitul a depășit 275,000 USD., Eliminarea treptată a contribuit la reducerea pierderilor de venituri cauzate de scutirea personală și la creșterea progresivității prin reducerea beneficiilor fiscale acordate persoanelor cu venituri mari.creditul pentru impozitul pe venit câștigat al districtului (EITC) ajută rezidenții care lucrează, dar au venituri mici, printr-un credit rambursabil pentru impozitul pe venit. DC EITC se bazează pe EITC federal; valoarea sa este stabilită ca procent din creditul federal.

EITC este egal cu un procent fix din câștigurile din Primul dolar de câștiguri până când creditul atinge maximul., Creditul maxim este plătit până când câștigurile ating un nivel specificat, după care scade cu fiecare dolar suplimentar de venit până când nu este disponibil niciun credit.

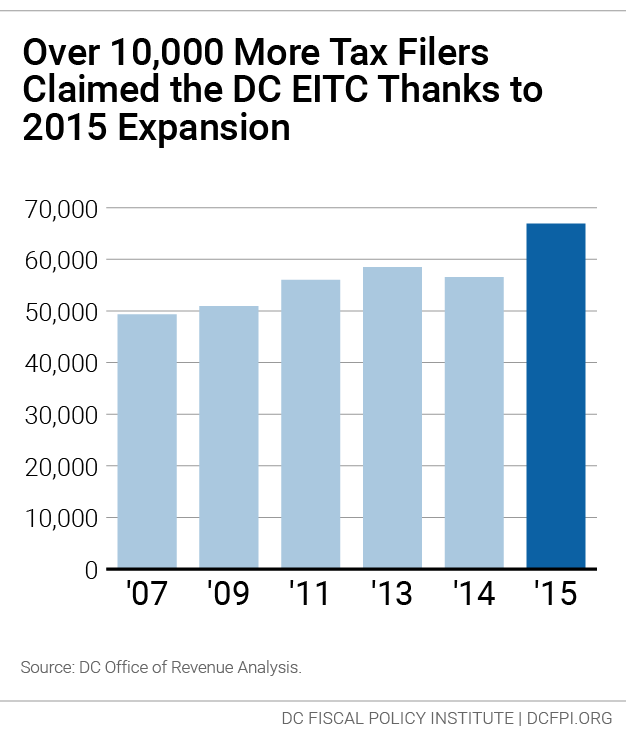

DC EITC a fost creat pentru prima dată în 2001, cu suma creditului stabilită la 10% din EITC federal al unui filer fiscal. Suma creditului a fost ridicată de mai multe ori în anii 2000, la 25 la sută în 2002, 35 la sută în 2006 și 40 la sută în 2009. DC EITC a fost, de asemenea, extins la părinții care nu sunt privative de libertate în 2006.,ca parte a punerii în aplicare a Comisiei de revizuire fiscală, Districtul a extins substanțial DC EITC pentru lucrătorii fără copii în casă în 2015. Aceste modificări au permis DC EITC să ajungă la rezidenți care nu sunt calificați pentru EITC federal sau ar primi doar o mică sumă de credit federal. EITC federal maxim pentru lucrătorii fără copii este mult mai mic, iar limitele de venit sunt mai restrictive decât pentru lucrătorii cu copii.pentru a aborda acest lucru, DC EITC pentru lucrătorii fără copii în casă a fost stabilit egal cu 100% din creditul federal., În același timp, Districtul a extins și veniturile eligibile pentru credit, permițând mai multor lucrători fără copii să solicite DC EITC. După extinderea 2015, 10,300 mai mulți lucrători au revendicat DC EITC decât anul precedent-o creștere de 18 la sută (Figura 3). În 2015, aproximativ 68,000 de fișiere fiscale DC au pretins un total de $64 milioane în DC EITC, sau $940 în medie.

Figura 3., Taxe de Afaceri

Districtul de afaceri impozitele pe venit sunt constituite din profit taxă de franciză și persoane juridice de afaceri taxă de franciză. Împreună au generat 7 la sută din veniturile fiscale ale DC în 2017.impozitul pe franciza corporației este plasat pe corporațiile care desfășoară afaceri, comerț sau o profesie în District sau care primesc venituri din surse DC. Districtul a adoptat raportarea combinată în 2011. Impozitul pe afaceri neîncorporate este plasat pe întreprinderile cu venituri brute din surse DC peste $12,000., Această taxă face posibil ca Districtul să colecteze impozite de la toate întreprinderile care operează în limitele sale, indiferent dacă proprietarii de afaceri locuiesc în DC sau nu (impozitul pe venitul personal pe care l-ar plăti pentru profiturile întreprinderilor ar merge în întregime în statul lor de reședință). Cu toate acestea, anumite profesii, cum ar fi medicii și avocații sunt exceptate de la persoane juridice de afaceri taxă de franciză, pe Home Rule Act.după ce a rămas constant pe parcursul anilor 2000, taxele de afaceri au fost recent reduse substanțial.,

Legea privind paritatea fiscală din 1999 a inclus prevederi care reduceau rata impozitului pe afaceri de la 9.975 la sută la 9 la sută până în 2003. Cu toate acestea, punerea în aplicare a legii a fost suspendată în 2003, lăsând rata neschimbată.începând cu anul 2015, în urma recomandărilor Comisiei de revizie fiscală, rata de impozitare a întreprinderilor a fost redusă de la 9,975% la 9% în 2017. Rata va scădea la 8, 25 la sută în 2018. De asemenea, în 2015, vehiculele de investiții pasive (entitățile care tranzacționează pe cont propriu, cum ar fi fondurile mutuale) au fost scutite de impozitul pe franciza de afaceri neîncorporată.,anumite întreprinderi au fost supuse unui impozit special pe veniturile brute din 2005. Veniturile din această taxă sunt dedicate rambursării de către oraș a obligațiunilor emise pentru finanțarea construcției Washington Nationals Ballpark. Întreprinderile cu $5,000,000 sau mai mult în încasările brute anuale ale districtului, care sunt fie supuse depunerii declarațiilor fiscale de franciză, fie sunt obligate să facă contribuții de asigurări de șomaj, trebuie să plătească taxa de parc. Taxa se percepe la un program stabilit în funcție de valoarea încasărilor brute DC.,Districtul are, de asemenea, alte câteva impozite brute pe încasări care se aplică anumitor tipuri de întreprinderi, prezentate mai târziu în această lucrare.începând cu 2019, o taxă de salarizare de 0.62 la sută va fi percepută angajatorilor DC pentru a finanța programul de beneficii pentru familii și concedii medicale plătite stabilit prin Legea de modificare a concediului plătit Universal din 2016. Lucrătorii independenți pot opta în program prin plata impozitului de 0,62% pe veniturile lor., Proiectul de lege oferă lucrătorilor până la 8 săptămâni de prestații de concediu parental plătit, până la 6 săptămâni de concediu plătit pentru îngrijirea unei rude bolnave și până la două săptămâni de concediu pentru îngrijirea stării medicale grave a lucrătorului, la o rată progresivă de rambursare a salariilor. Lucrătorii cu venituri mici vor primi 90% din salariul mediu săptămânal în beneficii în fiecare săptămână. La momentul adoptării, impozitul pe salarii era de așteptat să ridice aproximativ 250 de milioane de dolari pe an.

impozitul pe proprietatea imobiliară

cu câteva excepții, ratele de impozit pe proprietatea imobiliară ale Districtului au scăzut din 2000., Impozitul pe proprietatea imobiliară este cea mai mare sursă de venituri fiscale pentru District, generând 33% din veniturile fiscale totale în 2017.începând cu începutul anilor 2000, ratele de impozit pe proprietăți rezidențiale au fost reduse, s—au stabilit plafoane de creștere a evaluării, iar deducerea gospodăriei—care scade valoarea impozabilă a unei locuințe-a fost majorată.

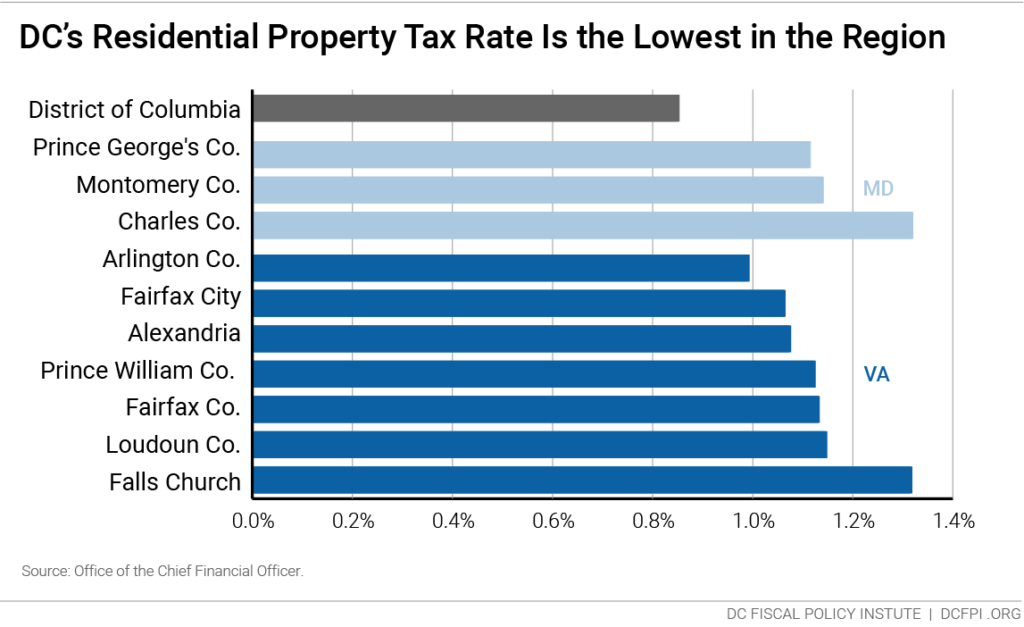

Legea parității fiscale din 1999 a reformat Codul Fiscal al districtului pe mai mulți ani. Clasele de proprietăți rezidențiale ocupate de proprietari și de mai multe familii au fost consolidate într-o singură clasă rezidențială (clasa 1)., Drept urmare, rata impozitului pe proprietățile de închiriere cu mai multe familii a fost redusă de la 1, 54 la sută la 0, 96 la sută. Rata impozitului pe proprietate pentru proprietăți rezidențiale a fost redus de trei ori în anii 2000. Rata a fost redusă la 0,92 la sută în 2005, a redus din nou la 0,88 la sută din valoarea evaluată în 2006, și din nou a scăzut la 0,85 la sută în anul 2008, unde este și astăzi.ratele nominale ale impozitului pe proprietate rezidențială ale districtului sunt mai mici decât jurisdicțiile vecine (Figura 4)., În plus, Districtul are mai multe prevederi expansive de scutire de impozit pe proprietate care duc la rate de impozitare efective mai mici pentru locuințele ocupate de proprietari.

Figura 4. aceste programe de scutire de impozite pot ajuta la izolarea rezidenților cu venituri mici de impozite mai mari din cauza creșterii valorilor proprietății., Cu toate acestea, cele două limitări principale ale impozitului pe proprietate ale districtului, plafonul de creștere a evaluării și deducerea gospodăriei, nu sunt bine direcționate și sunt disponibile oricărui proprietar de proprietate, indiferent de venitul lor sau de valoarea evaluată a proprietății. Combinate, aceste două prevederi reduc valoarea impozabilă pentru toate proprietățile eligibile cu 25 la sută.

cap de creștere a evaluării

Districtul plafonează suma cu care evaluarea fiscală a proprietății ocupate de proprietar poate crește cu 10% pe an, indiferent de valoarea locuinței sau de cât de mult a apreciat locuința., Această limită largă a impozitului pe proprietate a fost adoptată la începutul anilor 2000 la 25 la sută, apoi a scăzut la 12 la sută, apoi la 10 la sută, deoarece Districtul a trecut de la un sistem de evaluare trienal (la fiecare trei ani) la un sistem anual de evaluare. plafonul de creștere a evaluării a fost conceput pentru a proteja proprietarii de case de creșterea facturilor de impozit pe proprietate, fie ca rezultat al tranziției la evaluările anuale la începutul anilor 2000, fie ca rezultat al creșterii valorilor casei., Deoarece capacul se aplică tuturor proprietăților ocupate de proprietari, acesta reduce facturile fiscale ale proprietarilor de case cu venituri mici și moderate din cartierele cu valori în creștere ale locuințelor, dar beneficiază și de proprietarii cu venituri mari de case de lux.la fel ca plafonul de creștere a evaluării, deducerea gospodăriei reduce valoarea impozabilă a proprietății, dar face acest lucru scăzând o sumă stabilită în dolari din valoarea evaluată a unei case. În 2017, programul a oferit o reducere de 72,450 USD a valorii evaluate a unei reședințe ocupate de proprietar., Deducerea gospodăriei a fost în vigoare din 1978 și a fost crescută periodic de-a lungul anilor până în 2013, când a fost stabilită să crească automat odată cu inflația.orice proprietate ocupată de proprietar, indiferent de valoarea proprietății sau de venitul proprietarului, poate solicita deducerea gospodăriei. În 2016, 72 la sută din proprietățile unei singure familii s-au calificat pentru deducerea gospodăriei (inclusiv deducerea gospodăriei superioare, descrisă mai jos). Combinat, deducerea gospodăriei și plafonul de creștere a evaluării au impactul reducerii ratei medii efective a impozitului pe proprietățile calificate de la 0.,85 la sută până la 0, 64 la sută.acest program permite persoanelor în vârstă și persoanelor cu dizabilități care se califică pentru deducerea gospodăriei și al căror venit al gospodăriei este sub 130,550 USD, să solicite o reducere de 50% a impozitelor pe proprietatea casei lor. Programul a rămas stabil de când a fost înființat în 1978, limita veniturilor ajustându-se cu inflația.aproximativ 16.000 de proprietari de case s-au calificat în 2016, reprezentând 18% din toate proprietățile unifamiliale din District., Programul de scutire de impozit pentru persoanele în vârstă și persoanele cu handicap, combinat cu deducerea și evaluarea creșterii cap, reduce rata medie efectivă a impozitului pe proprietățile calificate de la 0.85 la sută la 0.32 la sută.programul H, impozitul pe proprietate „întrerupător de circuit”

programul H este un credit rambursabil pentru impozitul pe venit pentru rezidenții cu venituri mici și moderate care se confruntă cu impozite ridicate pe proprietate în raport cu veniturile lor. Deoarece programul H este axat pe cei mai susceptibili de a se confrunta cu dificultăți din cauza impozitelor pe proprietate ridicate sau în creștere, este cea mai vizată formă a districtului de scutire de impozit pe proprietate., Spre deosebire de alte programe de scutire de impozit pe proprietate, programul H este deschis atât proprietarilor de case, cât și chiriașilor, deoarece se presupune că chiriașii contribuie la impozitele pe proprietate printr-o parte din chiria lor în fiecare lună.

creditul a fost în vigoare din 1979. Acesta a fost extins cel mai semnificativ în 2014, când creditul maxim a fost crescut de la 750 USD la 1.000 USD, venitul eligibil a fost crescut de la 20.000 USD la 50.000 USD, iar creditul a fost simplificat și reformat. În 2015, programul H a fost extins la persoanele în vârstă cu venituri de până la $60,000. Despre 22,00 filers fiscale revendicate programul H în 2015.,programul de amânare a impozitului pe proprietate este disponibil pentru anumiți proprietari cu venituri mici și seniori. Seniorii de peste 75 de ani care au deținut o casă în Cartierul de peste 25 de ani și care au venituri mai jos de 60.000 de dolari și dobânzi și dividende venituri mai puțin de 12.500 de dolari pot aplica pentru dobândă a impozitului pe bunurile imobiliare amânări. Proprietarii de case cu venituri mici cu venituri de $50,000 sau mai puțin se pot aplica, de asemenea.programul are potențialul de a ajuta familiile cu venituri mici și persoanele în vârstă să-și păstreze casele. Cu toate acestea, amânarea impozitului pe proprietate nu este folosită des., În 2016, doar 300 de seniori au depus pentru amânare și doar zece proprietari de case cu venituri mici au depus pentru amânare.impozitul pe proprietate comercială rata impozitului pe proprietate comercială a districtului este ceva mai mare decât jurisdicțiile vecine, unde proprietățile comerciale și rezidențiale sunt impozitate la aceeași rată. După cum sa menționat mai sus, Districtul are o rată preferențială de impozitare rezidențială mai mică decât cea a jurisdicțiilor vecine.,ca parte a punerii în aplicare a Legii privind paritatea fiscală, între 2000 și 2002, proprietățile comerciale, hotelurile și motelurile—care anterior fuseseră impozitate la rate diferite—au fost combinate într-o singură clasă nerezidențială (clasa 2). Acest lucru a avut impactul scăderii cotei de impozitare asupra proprietăților comerciale generale (nu hoteluri sau moteluri) de la 2, 15 la sută la 1, 85 la sută.rata impozitului pe proprietate comercială a districtului a rămas aceeași până în 2009. La acea vreme, orașul a adoptat o structură de rată pe niveluri pentru proprietatea comercială, cu primele 3 milioane de dolari în valoare evaluată impozitate la 1.,65 la sută, în timp ce valoarea care depășește 3 milioane de dolari este impozitată la 1, 85 la sută. Această modificare a avut ca efect scăderea ratei de impozitare marginală asupra valorilor proprietății comerciale sub 3 milioane USD.în 2003, o nouă clasă fiscală pentru proprietățile abandonate și Vacante a fost creată ca parte a Legii privind paritatea fiscală. Cota de impozitare a fost stabilită la 5% din valoarea evaluată. În 2010, a fost creată o nouă clasă 4 pentru proprietatea afectată, cu o rată de impozitare stabilită la 10%., Impozitele mai mari pe proprietățile vacante și stricate sunt destinate să stimuleze proprietarii să investească în schimb în proprietățile lor și să le păstreze în condiții de siguranță și productive.

impozitul pe vânzări și utilizare

rata impozitului pe vânzări a districtului a rămas în mare parte stabilă în ultimele două decenii. Impozitele pe vânzări au furnizat 20 la sută din veniturile fiscale DC în 2017. La 5.75 la sută, impozitul pe vânzări al DC este mai mic decât atât Maryland, cât și Statul combinat din Virginia de Nord și impozitul local pe vânzări de 6%. Cu toate acestea, sistemul de impozitare a vânzărilor districtului are rate diferite, mai mari pentru anumite bunuri și servicii, prezentate mai jos.,în 2010, Districtul a crescut temporar impozitul pe vânzări la 6 la sută din cauza deficitului bugetar al orașului, dar a returnat rata de impozitare la 5, 75 la sută în 2014.în ultimele decenii, baza de impozitare pe vânzări s-a extins pentru a include multe articole și servicii scutite anterior, inclusiv gustări, marijuana medicală, băuturi răcoritoare și servicii de securitate. Cel mai recent în 2016, baza de impozitare pe vânzări a fost extinsă pentru a include mai multe servicii utilizate adesea de consumatorii cu venituri mai mari, cum ar fi serviciile de sănătate și de bronzare, livrarea apei îmbuteliate de galon și spălarea mașinilor., Această modificare a fost recomandată de Comisia de revizuire fiscală.Districtul are, de asemenea, mai multe taxe speciale de vânzare care se aplică anumitor bunuri și servicii de consum.

- Hoteluri: rata impozitului pe vânzările hoteliere a fost ridicată de la 13 la sută la 14, 5 la sută în 1999, pentru a oferi finanțare dedicată construcției Centrului de Convenții Walter E. Washington. În fiecare an, 4, 75 la sută din colecțiile de taxe hoteliere sunt dedicate acestui scop. În 2018, taxa hotelieră a fost majorată la 14, 8 la sută pentru a finanța programele de marketing destinație DC.,

- mese Restaurant: impozitul pe mesele restaurantului a rămas stabil la 10 la sută din 1995, când a fost ridicat de la 9 la sută. Veniturile din extra 1 punct procentual este dedicat Convenției de la Washington și sport Autoritatea Enterprise Fund.

- lichior: lichiorul vândut pentru consumul on-sau off-premises este impozitat la 10%. În 2003, impozitul pe vânzarea cu amănuntul a băuturilor alcoolice a fost majorat de la 8 la sută la 9 la sută. În 2012, rata a fost ridicată la 10 la sută, punând cota de impozitare la vânzările cu amănuntul de băuturi alcoolice la egalitate cu cea a consumului local.,

- Închirieri auto: închirierea de vehicule este supusă unui impozit pe vânzări de 10%—o rată care a rămas stabilă din 1995. Veniturile dintr-un punct procentual din rata de 10 la sută sunt dedicate finanțării Centrului de convenții.

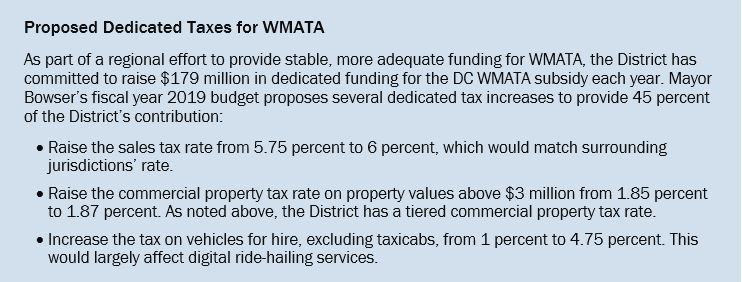

- Parcare auto: parcarea vehiculelor în loturi comerciale este impozitată la 18%. Rata a fost ridicată la rata actuală în 2012, de la 12 la sută. Din 2012, toate veniturile din această taxă sunt dedicate contribuției orașului la Autoritatea de tranzit din zona metropolitană din Washington (WMATA), care rulează metroul și autobuzele.,

- combustibil pentru autovehicule: impozitul pe combustibilul auto a fost echivalent cu 23, 5 cenți pe galon în 2017. (Începând din 2014, taxa pe galon pe carburant a fost înlocuită cu o taxă de 8% percepută la nivelul angro). Taxa de combustibil pentru autovehicule a fost majorată în 2010, de la 20 de cenți la 23, 5 cenți. Toate taxele colectate sunt depuse în fondul Trust Highway, meciul necesar districtului pentru ajutorul federal pentru autostrăzi.

- țigări: taxa efectivă actuală este de 2,92 USD pe pachet de 20 de țigări (inclusiv o suprataxă per pachet)., Alte produse din tutun sunt supuse unei taxe echivalente în funcție de valoare. Din 2015, țigările electronice sunt incluse în categoria” alte produse din tutun ” și sunt impozitate ca atare. Impozitele pe țigări au crescut constant din 2000, când taxa efectivă pe pachet a fost de 0,65 USD.

Fapta Recordation și Taxe de Transfer

Fapta taxele sunt impuse de înregistrare sau de transfer de fapte pe toate DC imobiliare. Rata actuală pentru aceste taxe se ridică la 1.1 la sută din valoarea de piață justă pentru transferurile de proprietăți rezidențiale sub $400,000 și 1.,45 la sută pentru transferurile de proprietăți rezidențiale de peste $400,000 și toate celelalte transferuri de proprietăți.

fapta recordation și transfer ratele de impozitare au fluctuat de-a lungul anilor 2000. În 2003, rata pentru fiecare impozit a fost crescut de la 1,1 la sută la 1,5 la sută, cu excepția ocupate de proprietar proprietăți evaluate mai jos de 250.000 de dolari, care a rămas la 1.1 la sută rata. Începând cu 2003, 15% din veniturile colectate din impozitele de înregistrare și de transfer, respectiv, au fost dedicate Fondului fiduciar pentru producția de locuințe. În 2005, ratele de impozitare fapta au fost reduse înapoi la 1.,1 la sută pentru toate proprietățile, înainte de a crește la 1.45 la sută pentru proprietățile evaluate peste $400,000-structura actuală a ratei.

În 2017, fapta recordation rata de impozitare a fost tăiat în jumătate, pentru a 0.725 la sută, pentru prima dată cumparatori cu venituri sub $198.000 de pentru o familie de patru. Cumpărătorii de case trebuie să intenționeze să ocupe proprietatea ca reședință principală și să aplice și să fie eligibili pentru deducerea gospodăriei.,

încasări brute impozitele percepute asupra întreprinderilor

Districtul are mai multe impozite care sunt percepute pentru încasările brute—toate veniturile din afaceri cu puține sau fără deduceri—ale anumitor categorii de întreprinderi.taxa de utilitate publică: această taxă este percepută pentru încasările brute ale companiilor de telefonie de gaz, electrice și locale care deservesc rezidenții DC. În 2003, rata a crescut de la 10 la sută la 11 la sută., În 2005, a fost adoptat un nou program de rate, care a redus rata la 10 la sută pentru rezidențial și a menținut rata nerezidențială la 11 la sută, cu suprataxa nerezidențială dedicată finanțării stadionului de baseball Washington Nationals.

- telecomunicații cu taxă: Această taxă se aplică companiilor de telecomunicații, inclusiv furnizorilor wireless, care deservesc Districtul. Rata a rămas stabilă la 10% din încasările brute între 1994 și 2003, când rata a fost ridicată la 11%., În 2005, rata pentru serviciul rezidențial a fost redusă la 10 la sută, rata nerezidențială rămânând la 11 la sută. Veniturile generate de suprataxa suplimentară de 1 punct procentual pentru serviciul nerezidențial merg la finanțarea construcției stadionului de baseball.

- prime de asigurare: toate companiile de asigurări care asigură împotriva riscurilor din District sunt supuse unei taxe pe prima de asigurare. Rata a rămas stabilă la 1, 7 la sută la începutul anilor 2000, înainte de a fi ridicată la 2 la sută în 2009 pentru asigurătorii de sănătate., În 2011, rata de 2% a fost aplicată tuturor tipurilor de asigurări. În 2015, rata a fost returnată la 1, 7 la sută pentru toate tipurile de companii și polițe, cu excepția asigurărilor de accidente și de sănătate, care rămân la 2 la sută. O parte din veniturile din impozitul pe prima de asigurare sunt dedicate Fondului Healthy DC și Fondului de extindere a asistenței medicale.

- furnizor de asistență medicală: casele de îngrijire medicală din District sunt supuse unei evaluări de 6% a veniturilor nete ale rezidenților. Veniturile din această taxă sunt dedicate Fondului de îngrijire medicală quality of Care. Această taxă a fost înființată în 2005.,

- evaluare ICF-IDD: facilitățile pentru persoanele cu dizabilități intelectuale sau de dezvoltare plătesc o evaluare de 5,5% a veniturilor brute. Fondurile sunt dedicate îmbunătățirii calității îngrijirii la aceste facilități.

- pat de spital & furnizor: între 2011 și 2014, spitalele din District au fost evaluate o taxă pe pat licențiat, cu venituri către Fondul spitalului pentru a finanța serviciile Medicaid. În 2016, spitalele din raion au fost taxate atât pe baza veniturilor nete ale pacienților internați, cât și în ambulatoriu, la 0, 52 la sută și 0.,16%, respectiv. În 2017, aceste rate au fost majorate la 0.57 la sută și, respectiv, 0.142 la sută.