este artigo de opção de não execução de seguro pago reduzido foi atualizado em abril de 2020.Qual é a opção de Seguro Não confiscado com pagamento reduzido?

o montante exacto do seguro pago reduzido dependerá do valor em dinheiro da apólice, da Idade do cliente, bem como da duração dos prémios pagos.,a outra opção de não-perda disponível para toda a vida é o seguro de duração prolongada, em que o proprietário da apólice mantém o montante total da prestação por morte (em vez de tomar um montante menor de seguro pago). A desvantagem do seguro de duração prolongada é que ele não vai durar indefinidamente como um seguro pago reduzido.,

uma adição paga é um pequeno pedaço de vida inteira que é adicionado a uma política de base de vida inteira muitas vezes através de pagamentos de prémios adicionais, enquanto a opção de seguro paga reduzida é escolhida quando alguém já não quer pagar prémios e, a partir de agora, reduz a sua política de base. Depois de eleger a opção de não perda paga reduzida disponível em todas as Políticas de vida inteira, sua política de base, essencialmente, toma a forma de uma adição paga.,

por que escolher o seguro pago reduzido contra a opção de Seguro Não confiscação prolongada?os tomadores de seguros que já não desejam pagar prémios de vida completos escolheriam a opção de seguro de vida reduzida se não se preocupassem com o montante do subsídio por Morte que subsiste, mas se preocupassem mais em preservar o valor actual., Inversamente, a opção de seguro de prazo alargado seria eleita quando o tomador do seguro necessita de manter o montante máximo da prestação por morte durante o maior tempo possível.os clientes perguntam-se muitas vezes qual será o impacto da sua política ao longo de toda a sua vida quando estiverem prontos para deixar de pagar prémios. A percepção é que eles devem pagar por sua “vida inteira”.,”

No entanto, há duas opções muito favoráveis disponíveis quando esse momento chegar.Compensação do prémio-é aqui que você deixa de pagar prémios fora de bolso, mas usa uma parte dos seus dividendos para cobrir o prémio de base durante toda a vida. Estes prémios em curso não só manter a sua morte, mas também adicionar ao valor em dinheiro Garantido da sua política.

para clarificar, você não precisa decidir entre estas duas opções no início da política. Você pode escolher qualquer uma das opções, uma vez que você está pronto para parar de pagar os prémios.,

eu escrevi este artigo para explicar os prós e contras de cada opção e para dar-lhe um exemplo genérico de como cada opção pode afetar o valor corrente em dinheiro e desempenho em benefício da morte usando um exemplo hipotético com dados de política real.como posso escolher entre Compensação do prémio e pagamento reduzido?

obviamente, você terá que considerar toda a sua situação financeira, fiscal e de planejamento imobiliário com seus conselheiros antes de fazer sua escolha final, mas aqui estão as principais razões simplificadas que você escolheria um vs., outros:

Quando Usar um Prémio de Deslocamento vs Reduzida Pago Seguro

Lembre-se, este é o lugar onde você pare de pagar prémios de fora-de-bolso e usar sua dividendos e antes de qualquer excesso, para cobrir o prémio anual?se quiser manter o subsídio de morte máximo porque a sua saúde piorou ou porque a sua família / empresa tem muitas obrigações financeiras contra as quais deseja proteger, então irá definitivamente querer apenas compensar os seus prémios. Mais uma vez, isto significa que você simplesmente não pagar mais fora do bolso., Utilizando dividendos e excesso de financiamento prévio vai dificultar o seu crescimento do valor de caixa um pouco, mas é normalmente nominal se você tem sido diligentemente pagar significativamente mais do que os prémios base durante os primeiros anos da política

Em poucas palavras, a compensação de prémios de forma temporária ou até mesmo permanente provavelmente vai ser o caminho a percorrer se:

- a Sua saúde tem tomado um rumo para o pior

- Você está apenas pronto para irrevogavelmente reduzir a sua morte benefício por razões financeiras

- Você quer manter a sua opção em aberto para contribuir com mais dinheiro para a sua política no futuro.

Agora que você tem a essência de um offset premium, vamos discutir a opção de seguro pago reduzido não-perda (t. c. p.RPU) que está disponível em toda a Política de vida por lei.,Lembra-te, é aqui que escolhes a opção irrevogável de parar contratualmente o pagamento dos prémios?

- Se o seu desejo ardente é para o desempenho máximo do valor em dinheiro indo para a frente, você não se importa de reduzir o subsídio de morte, e você tem certeza de que você nunca vai querer contribuir mais nenhum prémio para a sua apólice novamente, em seguida, a Eleição da opção de seguro pago reduzido pode ser a sua melhor opção.,

- Quanto mais tempo você tiver tido a política e mais pagamentos de prémios extras que você fez ao longo do caminho irá determinar o quão grande de redução é necessária. (Nota: Se você optar por ter dividendos futuros vão para a compra de acréscimos pagos, em seguida, o seu subsídio de morte continuará a aumentar novamente a partir desse novo valor mais baixo pago, mesmo que você não está mais pagando prêmios.,)

aviso: embora a companhia de seguros seja obrigada a acomodar o seu pedido de seguro pago reduzido a qualquer momento durante a vida da apólice, recomendamos que você espere pelo menos 7 anos utilizando esta opção. Eleger status de pagamento reduzido a qualquer momento durante os primeiros 7 anos pode fazer com que a sua apólice para perder alguns dos benefícios fiscais favoráveis concedidos ao seguro de vida permanente.

para resumir, escolher a opção de seguro paga reduzida é melhor quando você tem certeza de que você já não contribui com mais nenhum prêmio para a sua política., Achamos que isso mais frequentemente entra em jogo quando um cliente está prestes a se aposentar e perder algum benefício de morte permanente não é uma grande preocupação. Muitas vezes, neste momento, a sua principal prioridade torna-se maximizar o desempenho do valor de caixa com a menor quantidade de “taxas de mortalidade”.”

Se assim for, pode ser hora de explorar o que a eleição de status de pagamento reduzido fará à sua política.,

vendo o efeito da opção de pagamento reduzido ou do prémio compensado na mesma política

o exemplo usado abaixo é o mesmo que usamos para o nosso relatório gratuito flagship “the Key Milestones of Whole Life for Banking-How to interpreting a Policy Illustration.”Se você está olhando para várias ilustrações de diferentes empresas, esta peça vai ajudá-lo a destacar os sinais de conto de uma boa política e diferenciar entre os diferentes produtos.,

Clique aqui para obter o nosso relatório gratuito muito detalhado sobre os ” marcos fundamentais de toda a vida bancária – como interpretar uma ilustração de política.”

Se você gostaria de saber mais sobre a Política de vida inteira com melhor desempenho no exemplo abaixo, você pode ir aqui.

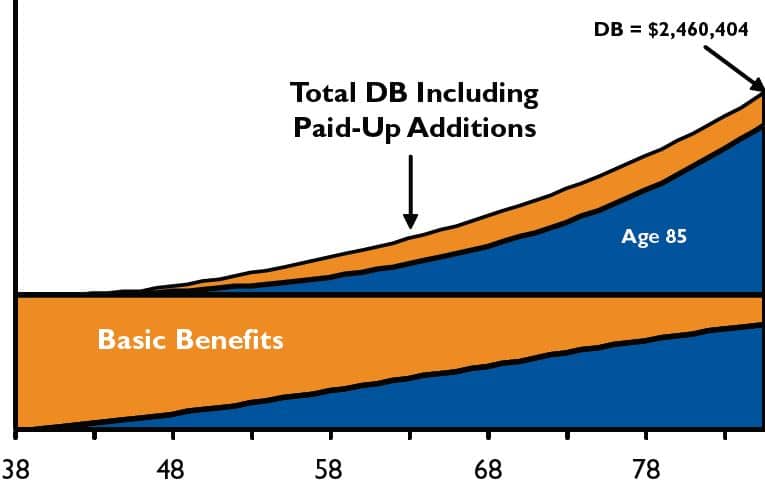

O segurado na apólice utilizada é de um homem de 47 anos de idade com uma classe de notação padrão (3º abaixo da melhor classificação). Queríamos usar um exemplo em que o segurado não é muito jovem, nem em grande saúde, para que as pessoas possam ver como uma política de vida inteira pode funcionar sem escolher os tipos mais favoráveis de situações.,tanto no relatório livre quanto nos exemplos abaixo, o máximo permitido de 50.000 dólares anuais é pago por sete anos consecutivos, e então o mínimo de 13.726 dólares é pago por mais dois anos. Após o ano 9, não são pagos mais prémios.desta forma, pode ver-se claramente uma comparação entre maçãs e maçãs entre prémios de compensação e a opção de pagamento reduzido no ano 10.o subsídio por morte para este homem de 47 anos com uma classificação padrão começa em $ 1,000,203., Ele é composto por uma política de base de $ 333,401 toda a vida com um termo suplementar Motociclista adicionando $666,802 de subsídio de morte temporária adicional. Isso permite que a maioria dos prêmios iniciais de US $50 mil vá para a compra de acréscimos pagos, o que aumenta tanto o valor inicial em dinheiro como o benefício por Morte Permanente.

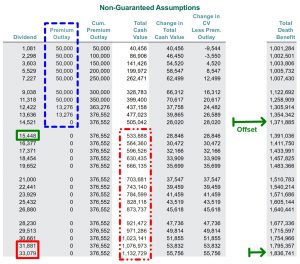

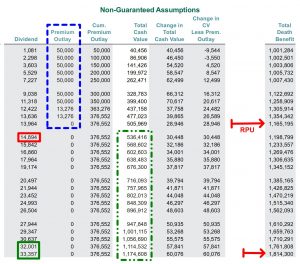

os dois exemplos que você está prestes a ver são exatamente os mesmos de anos 1-9. As diferenças começam no ano 10 após a cessação dos prémios e continuam a divergir ao longo do ano 25 apresentado. Abaixo está uma imagem de cada cenário separadamente com uma explicação por pontos para cada um., Depois disso é uma imagem que mostra os dois cenários lado a lado para comparar em uma tela (desktop ou bifocais recomendados).

cenário de Compensação de prémios

a seguir são algumas observações a considerar no que respeita à ilustração de compensação de prémios acima

- a caixa azul demonstra os prémios pagos (prémios máximos de 1-7, prémios mínimos de 8-9).o Arqueiro Verde mais alto mostra quando os prémios são compensados (note-se que o subsídio por morte não aumenta tanto depois do ano 9).,a caixa verde indica como manter substancialmente mais prestações por Morte confere ao tomador do seguro um dividendo maior do que o inicialmente previsto no cenário RPU.a caixa alta mostra o crescimento do valor de caixa após o prémio de compensação. O crescimento do valor de Caixa entre os anos 10-11 = 5,71%, que é ligeiramente inferior ao cenário de realização reduzida.o segundo Arqueiro Verde mostra como o subsídio por Morte no ano-25 continua a ser ligeiramente superior ao cenário de pagamento reduzido. O RPU foi capaz de fechar a lacuna porque todos os dividendos foram usados para comprar PUAs todos os anos., Inversamente, o cenário de compensação teve que utilizar uma parte do dividendo para pagar o prémio de base original da Política todos os anos.

- a caixa vermelha curta na parte inferior esquerda da página mostra que os dividendos começam a ficar para trás do cenário de pagamento reduzido, embora o cenário de compensação ainda tenha um benefício por Morte ligeiramente maior. Embora as mutualidades não desorganizem a fórmula exata, é óbvio que o menor valor actual em dinheiro fez a diferença.

pode comparar a ilustração de Compensação do Prémio acima com a ilustração de pagamento reduzida abaixo.,

cenário de realização reduzida (RPU)

são algumas observações a considerar relativamente à ilustração da RPU acima

- A blue box demonstra os mesmos prémios pagos (prémios máximos entre os anos 1-7, prémios mínimos entre os anos 8-9).

- O arqueiro vermelho mostra quando a opção de seguro pago reduzido foi eleito e o benefício por morte cai mais de US $200.000 como resultado.

- a caixa vermelha de cima à esquerda demonstra como o pagamento de dividendos do tomador de seguro é inicialmente reduzido em comparação com o cenário de Compensação de prémios., Isto porque o montante do benefício por Morte é considerado no cálculo de quão grande de um dividendo o segurado recebe.a caixa alta-verde mostra o crescimento do valor de caixa após a redução contratualmente do subsídio por Morte. O crescimento do valor de Caixa entre os anos 10-11 = 6,01%, ligeiramente superior ao cenário de compensação de prémios.

- a seta vermelha inferior mostra como o subsídio por Morte no ano 25 é agora apenas ligeiramente inferior ao cenário de compensação do prémio. O seguro pago reduzido foi capaz de reduzir a diferença ao longo do tempo., Isto porque os dividendos totais no cenário RPU foram usados para comprar PUAs todos os anos. O cenário de compensação, por outro lado, teve que utilizar uma parte do dividendo para pagar o prêmio base original todos os anos.

- a caixa verde curta na parte inferior esquerda da página mostra que os dividendos são agora maiores do que o cenário de compensação Premium, embora o cenário RPU ainda tenha um benefício por Morte ligeiramente menor. O valor de caixa adicional ajudou.,

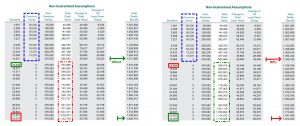

Ambos os cenários estão lado a lado abaixo, então você pode compará-los em um grande monitor:

Comece com o Fim em Mente

uma vez que a vida nem sempre é tão linear como os nossos planos são, ajudamos os nossos potenciais clientes de teste de estresse de Toda a sua Vida política, sob diferentes cenários de financiamento. Consideramos todos os seguintes eventos de vida:

- e se eu não puder pagar prémios por tanto tempo?e se o fluxo de caixa aumentar e eu quiser pagar mais?e se eu tiver que saltar os prémios ou pagar a minha apólice por algum tempo?,

- e se eu quiser fazer um Offset Premium vs. RPU?Quando posso maximizar o Rendimento da reforma que não pretendo pagar?e se eu quiser algum rendimento de reforma, mantendo um subsídio de morte maior?

descobrimos que testemunhar a forma como uma política funciona nestas diferentes condições ajuda a solidificar os bits abstractos de informação que os clientes encontram ao bisbilhotar aleatoriamente a internet.

Clique aqui para agendar uma chamada com um dos membros da nossa equipa para ver alguns destes cenários personalizados à sua situação única.,

Happy Banking,

John “Hutch” Hutchinson

ChFC®, CLU®, EA, AEP®, CExPs®