Acest articol redus de opțiune de neparticipare a asigurării plătite a fost actualizat în aprilie 2020.

care este reducerea Paid-Up opțiunea de asigurare non-confiscare?

suma exactă a asigurării reduse plătite va depinde de cât de multă valoare în numerar în poliță, cât de vechi este clientul, precum și de cât timp au fost plătite primele.,

alte disponibile non-confiscarea opțiune pentru toată viața se prelungește termenul de asigurare, în cazul în care policyowner menține valoarea integrală a beneficia de deces (mai degrabă decât a lua o cantitate mai mică de redus achitate de asigurare). Dezavantajul asigurării pe termen lung este că nu va dura la nesfârșit, cum ar fi asigurarea redusă plătită.,o adăugare plătită este o mică parte din întreaga viață care se adaugă la o politică de bază pe toată durata de viață, adesea prin plăți suplimentare de primă, în timp ce opțiunea de asigurare redusă plătită este aleasă atunci când cineva nu mai dorește să plătească prime și de acum înainte își reduce Politica de bază. După alegerea opțiunii reduse de nerambursare plătită disponibilă pentru toate politicile de viață, politica lor de bază ia în esență forma unei adăugări plătite.,

dacă preferați să citiți despre modul în care adăugările plătite supercharge întreaga asigurare de viață, atunci puteți merge aici.

De ce să alegeți asigurarea redusă plătită vs. opțiunea de neprezentare a asigurării pe termen lung?asigurații care nu mai doresc să plătească prime de viață întreagă ar alege opțiunea de asigurare redusă plătită atunci când nu sunt preocupați de valoarea prestației de deces care rămâne, dar sunt mai preocupați de păstrarea valorii în numerar existente., În schimb, a prelungit termenul de asigurare opțiune ar fi ales atunci când asiguratul are nevoie pentru a menține suma maximă de deces pentru cât mai mult posibil

de Asemenea, asiguraților valoarea în numerar continuă să se diminueze cu termen prelungit de asigurare până când în cele din urmă epuizat, întrucât redusă a plătit-o asigurare continuă să crească.

clienții se întreabă adesea care va fi impactul asupra întregii lor politici de viață atunci când sunt gata să înceteze să plătească prime. Percepția este că trebuie să plătească pentru „întreaga lor viață”.,”

cu toate acestea, există două opțiuni foarte favorabile disponibile atunci când vine acel moment.Offset Premium-aici nu mai plătiți prime din buzunar, dar utilizați o parte din dividendele dvs. pentru a acoperi prima de bază în curs de desfășurare. Aceste prime în curs de desfășurare nu numai menține moartea ta, dar, de asemenea, adăuga la valoarea garantată în numerar a politicii.

am scris acest articol pentru a explica avantajele și dezavantajele fiecărei opțiuni și pentru a vă oferi un exemplu generic despre modul în care fiecare opțiune poate afecta performanța în numerar și performanța beneficiului de deces folosind un exemplu ipotetic cu date reale de politică.

cum pot alege între Premium Offset și redus Paid-Up?evident, va trebui să luați în considerare întreaga situație de planificare financiară, fiscală și imobiliară cu consilierii dvs. înainte de a face alegerea finală, dar aici sunt principalele motive simplificate pe care le-ați alege unul vs., celălalt:

când să utilizați o primă compensată față de asigurarea redusă plătită

amintiți-vă, aici nu mai plătiți prime în afara buzunarului și folosiți dividendele și orice supra-finanțare anterioară pentru a acoperi prima anuală?dacă doriți să mențineți un beneficiu maxim de deces, deoarece sănătatea dvs. a luat o întorsătură în rău sau familia / afacerea dvs. are o mulțime de obligații financiare pe care doriți să le protejați, atunci veți dori cu siguranță să compensați doar primele. Din nou, aceasta înseamnă că pur și simplu nu le mai plătiți din buzunar., Utilizarea dividende și înainte overfunding va împiedica de numerar creșterea valorii oarecum, dar de obicei este nominală dacă ați fost cu sârguință de plată în mod semnificativ mai mult decât baza primelor în primii ani de politica

pe scurt, compensarea primelor fie temporar, fie chiar permanent va fi probabil calea de urmat dacă:

- sănătatea ta a luat o întorsătură în rău

- pur și simplu nu ești pregătit să-ți reduci irevocabil beneficiul de deces din motive financiare

- doriți să vă păstrați opțiunea deschisă pentru a contribui mai mulți bani la politica dvs. în viitor.

acum că obțineți esența unei compensări premium, să discutăm despre opțiunea redusă de asigurare plătită (AKA RPU) care este disponibilă pentru fiecare politică de viață întreagă prin lege.,

când să utilizați opțiunea de asigurare redusă plătită

amintiți-vă, Aici Alegeți opțiunea irevocabilă de a opri contractual plata primelor vreodată?dacă dorința dvs. arzătoare este pentru performanța maximă a valorii în numerar, nu vă deranjează reducerea prestației de deces și sunteți sigur că nu veți mai dori niciodată să contribuiți la polița dvs. din nou, atunci alegerea opțiunii reduse de asigurare plătită poate fi cea mai bună opțiune.,

avertisment: deși compania de asigurări este obligată să răspundă cererii dvs. de asigurare redusă plătită în orice moment pe durata de viață a poliței, vă recomandăm să așteptați cel puțin 7 ani utilizând această opțiune. Alegerea redusă Paid-Up statutul oricând în primii 7 ani poate provoca polița să-și piardă unele dintre beneficiile fiscale favorabile oferite de asigurare de viață permanentă.pentru a rezuma, alegerea opțiunii de asigurare redusă plătită este cea mai bună atunci când sunteți sigur că nu mai contribuiți cu alte prime la polița dvs., Constatăm că acest lucru intră cel mai adesea în joc atunci când un client este pe cale să se pensioneze și pierderea unor beneficii permanente de deces nu este o preocupare majoră. Adesea, în acest moment, prioritatea lor principală devine maximizarea performanței valorii în numerar cu cea mai mică sumă de „taxe de mortalitate”.”

dacă da, poate fi timpul să explorați ce va face alegerea statutului plătit redus pentru politica dvs.,

văzând efectul opțiunii reduse plătite sau al compensării premium asupra aceleiași politici

exemplul folosit mai jos este același pe care l – am folosit pentru raportul nostru gratuit „reperele cheie ale întregii vieți pentru sectorul bancar-cum să interpretăm o ilustrare a politicii.”Dacă vă uitați la mai multe ilustrații de la diferite companii, această piesă vă va ajuta să vă conectați la semnele de avertizare ale unei politici bune și să diferențiați între diferitele produse.,Faceți clic aici pentru a obține raportul nostru gratuit foarte detaliat despre ” etapele cheie ale întregii vieți pentru sectorul bancar-cum să interpretați o ilustrație de politică.”

dacă doriți să aflați mai multe despre cea mai performantă politică pentru întreaga viață în exemplul de mai jos, puteți accesa aici.

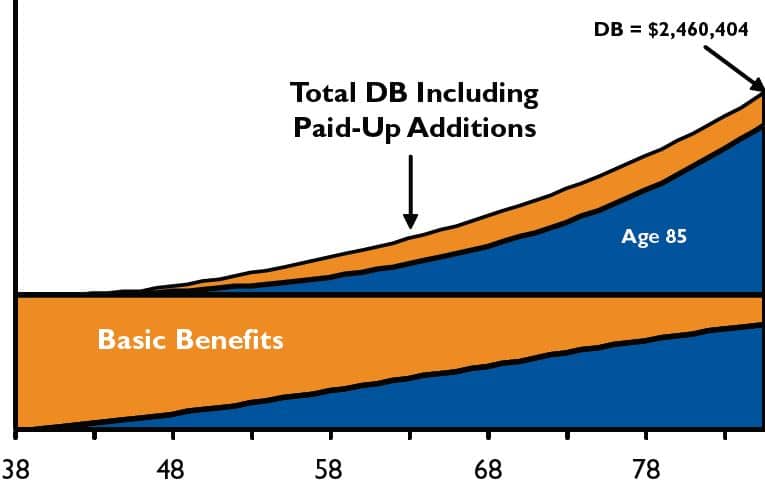

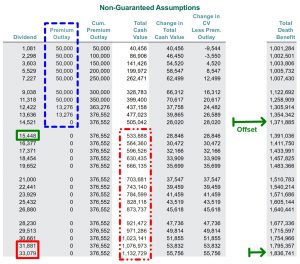

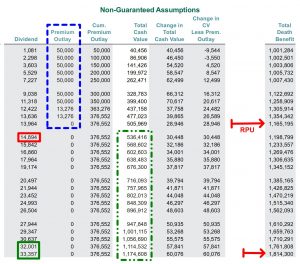

asiguratul pe polița utilizată este de un bărbat în vârstă de 47 de ani, cu o clasă de rating standard (3rd în jos de la cel mai bun rating). Am vrut să folosim un exemplu în care asiguratul nu este foarte tânăr și nici în stare de sănătate excelentă, astfel încât oamenii să poată vedea cât de bine poate funcționa o politică de viață întreagă fără a alege cele mai favorabile tipuri de situații.,atât în raportul gratuit, cât și în exemplele de mai jos, prima anuală maximă admisibilă de 50.000 USD este plătită timp de șapte ani la rând, iar prima minimă de 13.726 USD este plătită pentru încă 2 ani. După anul 9, nu se plătesc alte prime.în acest fel, puteți vedea clar o comparație mere-mere între primele de compensare și alegerea opțiunii reduse plătite în anul 10.beneficiul de deces pentru acest bărbat de 47 de ani cu un rating standard începe de la 1.000.203 USD., Acesta este format dintr-o bază de 333,401 $întreaga politică de viață cu un călăreț pe termen suplimentar adăugând $666,802 de beneficiu suplimentar de moarte temporară. Acest lucru permite majoritatea primelor inițiale de $50,000 să meargă spre achiziționarea adăugărilor plătite, ceea ce crește atât valoarea numerarului timpuriu, cât și beneficiul permanent de deces.

cele două exemple pe care urmează să le vedeți sunt exact aceleași din anii 1-9. Diferențele încep în anul 10 după încetarea primelor, și continuă să se abată prin anul 25 indicat. Mai jos este o imagine a fiecărui scenariu separat, cu o explicație cu marcatori pentru fiecare., După aceea este o imagine care arată cele două scenarii una lângă alta pentru a compara pe un singur ecran (desktop sau bifocale recomandat).

Premium-Offset Scenariu

mai Jos sunt câteva observații să ia în considerare în ceea ce privește premium-offset ilustrația de mai sus

- blue-box demonstrează primele plătite (maxim primele 1-7 ani, minim primelor de ani, 8-9).

- săgeata verde de sus arată când primele sunt compensate (observați cum beneficiul de deces nu crește la fel de mult după anul 9).,

- caseta verde indică modul în care menținerea unui beneficiu substanțial mai mare de deces dă dreptul asiguratului la un dividend mai mare decât scenariul RPU inițial.

- tall-Red-box arată creșterea valorii în numerar după prima de compensare. Creșterea valorii în numerar între anii 10-11 = 5,71%, ceea ce este puțin mai mic decât scenariul redus plătit.

- a doua săgeată verde arată modul în care beneficiul de deces pentru anul 25 rămâne puțin mai mare decât scenariul redus plătit. RPU a reușit să închidă decalajul, deoarece toate dividendele au fost folosite pentru a cumpăra Pua-uri în fiecare an., În schimb, scenariul de compensare a trebuit să utilizeze o parte din dividend pentru a plăti prima inițială a politicii de bază în fiecare an.

- caseta roșie scurtă din partea stângă jos a paginii arată că dividendele încep să scadă în spatele scenariului plătit redus, chiar dacă scenariul de compensare are încă un beneficiu de deces puțin mai mare. Deși companiile mutuale nu vor dezlega formula exactă, este evident că valoarea mai mică în numerar în curs de desfășurare a făcut o diferență.

puteți compara ilustrația Premium-Offset de mai sus cu ilustrația redusă plătită de mai jos.,

Redus Plătit-Up (RPU) Scenariu

mai Jos sunt câteva observații să ia în considerare în ceea ce privește RPU ilustrația de mai sus

- blue-box demonstrează același primele plătite (maxim primele 1-7 ani, minim primelor de ani, 8-9).

- săgeata roșie de sus arată când a fost aleasă opțiunea de asigurare redusă plătită, iar beneficiul de deces scade peste 200.000 USD ca rezultat.

- caseta roșie de sus din stânga demonstrează modul în care plata dividendului asiguratului este inițial redusă în comparație cu scenariul de compensare Premium., Acest lucru se datorează faptului că valoarea prestației de deces este luată în considerare la calcularea cât de mare este un dividend pe care îl primește asiguratul.

- tall-green-box arată creșterea valorii în numerar după reducerea contractuală a beneficiului de deces. Creșterea valorii în numerar între anii 10-11 = 6,01%, ușor mai mare decât scenariul de compensare a primelor.

- săgeata roșie de jos arată modul în care beneficiul de deces din anul 25 este acum doar puțin mai mic decât scenariul de compensare premium. Asigurarea redusă plătită a reușit să închidă decalajul în timp., Acest lucru se datorează faptului că dividendele complete din scenariul RPU au fost utilizate pentru achiziționarea Pua-urilor în fiecare an. Scenariul de compensare, pe de altă parte, a trebuit să utilizeze o parte din dividend pentru a plăti prima de bază inițială în fiecare an.

- caseta verde scurt din partea stângă jos a paginii arată că dividendele sunt acum mai mari decât scenariul de compensare Premium, chiar dacă scenariul RPU are încă un beneficiu de deces ușor mai mic. Valoare suplimentară în numerar a ajutat.,ambele scenarii sunt alăturate mai jos, astfel încât să le puteți compara pe un monitor mare:

începeți cu sfârșitul în minte

deoarece viața nu este întotdeauna la fel de liniară ca planurile noastre, îi ajutăm pe potențialii clienți să-și testeze întreaga politică de viață în diferite scenarii de finanțare. Luăm în considerare toate următoarele evenimente de viață:

- ce se întâmplă dacă nu pot plăti prime atât de mult?ce se întâmplă dacă fluxul de numerar crește și vreau să plătesc mai mult?

- ce se întâmplă dacă trebuie să sari peste prime sau lumina plăti politica mea pentru un timp?,

- ce se întâmplă dacă vreau să fac un Offset Premium vs. RPU?

- când pot maximiza veniturile din pensii pe care nu intenționez să le plătesc?

- ce se întâmplă dacă vreau un venit de pensionare menținând în același timp un beneficiu mai mare de deces?am constatat că asistarea la modul în care o politică funcționează în aceste condiții diferite ajută la solidificarea biților abstracti de informații pe care clienții le găsesc atunci când se aruncă la întâmplare pe internet.Faceți clic aici pentru a programa un apel cu unul dintre membrii echipei noastre pentru a examina unele dintre aceste scenarii personalizate pentru situația dvs. unică.,

Fericit Bancar,

John „Hutch” Hutchinson

ChFC®, CLU®, EA, AEP®, CExPs®